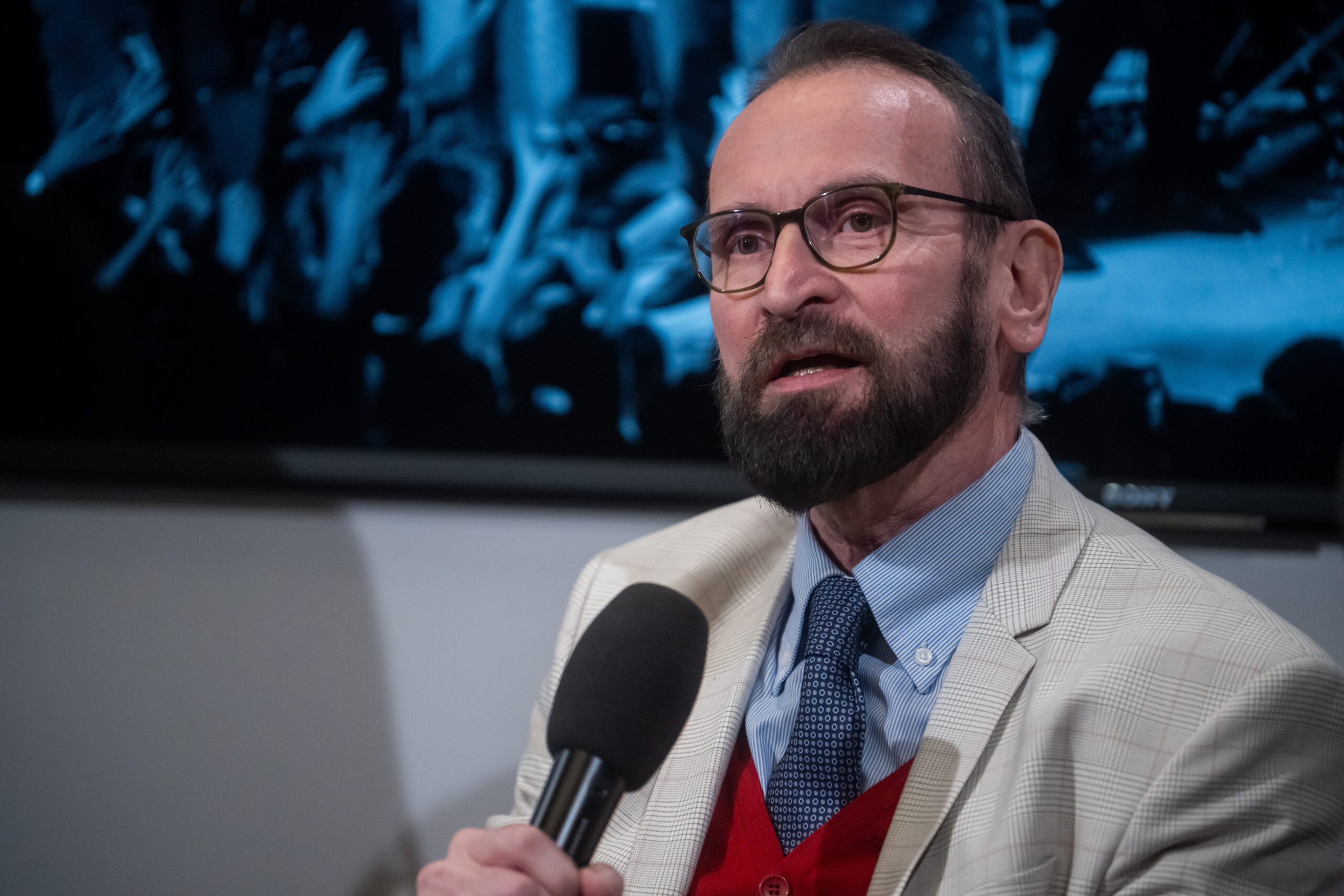

Olvasói megkeresés alapján kértük meg Farkas András nyugdíjszakértőt, menjünk végig rajta, milyen szabályok alapján számítják ki az egyéni vállalkozók nyugdíját, milyen dokumentumokat érdemes eltenniük a vállalkozóknak ahhoz, hogy nyugdíjjogosultságukat bizonyítani tudják, és ha ezek nincsenek meg, mit tehetnek.

A nyugdíj induló összegét úgy kell kiszámítani, hogy

- a megszerzett szolgálati idő teljes években (365 naptári naponként) mért tartamától függő százalékos mértékű nyugdíjszorzóval meg kell szorozni

- a számított havi nettó "életpálya" átlagkereset összegét.

Az egyéni vállalkozók nyugdíj-megállapításánál fő szabály szerint a társadalombiztosítási járulék (korábban nyugdíjjárulék) alapját képező jövedelem vehető figyelembe. Ezt a járulékalapot képező jövedelmet az adóhatóság igazolja. A nyugdíjtörvény szerint az öregségi nyugdíj alapját képező havi átlagkereset összegét az 1988. január 1-jétől a nyugdíj megállapításának kezdő napjáig elért (kifizetett), a kifizetés idején érvényes szabályok szerint nyugdíjjárulék alapjául szolgáló kereset, jövedelem havi átlaga alapján kell meghatározni.

Járulékügyben az adóhatóság az illetékes

A járulékbevallási dokumentumokat mindig az adóhatósághoz (2010. végig az APEH-hez, utána a NAV-hoz) kellett beküldeni. 1999-ben a járulékbeszedés is átkerült az APEH-hez, így a járulékigazgatóságok jártak el a járulékfizetési kötelezettséggel, a biztosítottak bejelentésével, a járulékok bevallásával, megfizetésével, nyilvántartásával, a járulékkötelezettség-megsértési jogkövetkezmények megállapításával, a járuléktartozás beszedésével és behajtásával, valamint a járulékkötelezettség bevallásának ellenőrzésével kapcsolatos ügyekben.

Fontos még, hogy a fizetendő járulék mértékének és összegének nincs közvetlen köze a nyugdíjszámításhoz, mert a magyar rendszerben az adott évben elért járulékalapot képező kereset összege a nyugdíjszámítás alapja, és nem a befizetett járulék. Másképp fogalmazva, a vállalkozói kivét vagy a vállalkozásból munkaviszony alapján kivett kereset a nyugdíjszámítás alapja, nem a befizetett járulék.

Amikor a nyugdíjfolyósító megállapítja a nyugdíjat, akkor a nyugdíjmegállapító határozat nem tartalmazza a nyugdíjszámítás lépéseit. Azonban az érintett nyugdíjas kérheti az analitika kiadását, például akkor, ha nem ért egyet a nyugdíjszámítással.

Gond lehet a vállalkozói nyugdíjnál, ha járuléktartozás van

A járulék-túlfizetés nem jár plusz nyugdíjjogosultsággal, ellenben ha a vállalkozónak (egyéni vállalkozó, társas vállalkozás tagja, segítő családtag) nyugdíjjárulék-tartozása van, akkor a be nem fizetett járulékkal érintett időszak addig nem vehető figyelembe szolgálati időként, amíg a tartozást nem rendezik. És ha a járulékfizetés elmaradása miatt kevesebb a szolgálati idő, az a nyugdíj összegére is hatással lehet, hiszen a szolgálati időtől függ a nyugdíjszorzó. Viszont a havi átlagkereset számítását nem befolyásolja a nyugdíjjárulék-tartozás. Ha a tartozást utólag - a nyugdíj megállapítása után - megfizetik, az így meghosszabbodott szolgálati időt legkorábban a befizetés napját magában foglaló naptári hónap első napjától lehet figyelembe venni.

A nyugdíjjárulék-tartozás összegét és időtartamát szintén az állami adóhatóság igazolja. Ennek hiányában a társas vállalkozás, illetőleg az egyéni vállalkozó igazolása, nyilatkozata az irányadó. Ha az állami adóhatóság vagy a társas vállalkozás, illetőleg az egyéni vállalkozó nem közli azt az időtartamot, amelyre a tartozás vonatkozik, akkor a biztosítási jogviszonyt nem lehet egy az egyben szolgálati időként figyelembe venni. Ilyenkor annyi nappal kell csökkenteni a szolgálati időt, amennyi a járuléktartozás és a minimálbér napi járulékösszegének hányadosa.

Azt sem árt tudni, hogy ha az igény elbírálása után megállapítják, hogy a társas vállalkozás vagy az egyéni vállalkozó igazolása, nyilatkozata nem felelt meg a tényeknek, és ez által magasabb összegű nyugdíjat állapítottak meg, akkor az érintett köteles a jogalap nélkül megállapított és folyósított ellátást visszafizetni.

Amikor vélelmezhető a járuléklevonás

A vállalkozók szolgálati idejének figyelembevételénél a nyugdíjtörvény járulékfizetési vélelemre vonatkozó rendelkezéseit kell alkalmazni. Ennek alapján ha maga a biztosítás ténye, illetőleg a biztosítással járó jogviszony időtartama megállapítható, de a nyugdíjjárulék levonásának ténye nem bizonyítható, a nyugdíjjárulék levonását vélelmezni kell. A biztosítás ténye a nyugdíjbiztosítási igazgatási szerv és az egészségbiztosítási szerv nyilvántartásaiból állapítható meg. A nyugdíjjárulék levonása pedig a nyugdíjbiztosítási igazgatási szerv által beszerzett okiratok, igazolások alapján bizonyítható. Ha az okiratok, igazolások hiányoznak, illetőleg a foglalkoztató megszűnt, akkor problémás lehet a nyugdíjjárulék levonásának bizonyítása.

Dokumentumok, amiket érdemes megőrizni a nyugdíjig

A nyugdíjszakértő azt tanácsolja a vállalkozóknak, hogy az adó- és járulékfizetést igazoló minden okiratot, bevallást, igazolást, könyvelési nyilvántartást, vállalkozói kivét nyilvántartást, stb. tegyenek el. A nyugdíjbiztosítási adategyeztetés során van lehetőség tisztázni az összes kérdéses időszakot és keresetet, és ekkor szükség lehet e dokumentumokra.

A nyugdíjtörvény szerint a szolgálati időt a társadalombiztosítási igazgatási szervek nyilvántartása alapján kell számításba venni.

A társadalombiztosítási igazgatási szervek nyilvántartásai alapján nem igazolt szolgálati időket - ha jogszabály másként nem rendelkezik - akkor kell figyelembe venni, ha azokat az igénylő

- a foglalkoztató által kiállított egykorú eredeti okirattal (igazolással) vagy hiteles másolatával, vagy

- a foglalkoztató eredeti nyilvántartásai alapján kiállított igazolással, vagy

- egyéb hitelt érdemlő módon

bizonyítja.

Az egyéb hitelt érdemlő bizonyításhoz olyan tanúkat (legalább kettőt) kell keresni, akikkel az érintett személy a kérdéses időszakban együtt dolgozott, és akik egybehangzóan nyilatkozni tudnak arról, hogy mikor, hol dolgoztak az érintett személlyel együtt. Lehetőleg olyan tanúkat kell találni, akik szolgálati idejét a kérdéses időszakra vonatkozóan a nyugdíjhatóság már elismerte. Ha valaki egyéni vállalkozóként dolgozott, és nem volt vele együtt dolgozó munkatársa, akkor célszerű lehet a megrendelőitől tanúnyilatkozatot kérni, mert ők a korabeli megrendeléseik, a vele kötött szerződéseik csatolásával növelhetik nyilatkozataik hitelét.

A nyugdíjtörvény szerint a kereseti, jövedelmi adatokat a nyugdíjbiztosítás nyilvántartása alapján kell számításba venni.

A nyugdíjbiztosítási nyilvántartásban nem szereplő keresetre, jövedelemre vonatkozó adatokat

- a foglalkoztatónak vagy jogutódjának az egykorú munkaügyi, bérszámfejtési, könyvelési nyilvántartásai alapján kiállított írásbeli igazolásával, ennek hiányában

- más egykorú okirattal - így különösen a foglalkoztatói igazolással, a személyi jövedelemadó megállapításához a foglalkoztató által kiadott igazolással, a kereset, jövedelem kifizetését, elszámolását igazoló bizonylattal, munkakönyvvel, személyijövedelemadó-bevallással - lehet igazolni, vagyis egyebek mellett a bérfizetési jegyzék, jövedelemigazolás, munkaszerződés, adóbevallás és hasonló okiratok alkalmasak lehetnek az igazolásra.

A keresetekre vonatkozóan tanúnyilatkozat nem fogadható el. Ha nem lenne adat a nyugdíjbiztosítási nyilvántartásban egy adott időszakra, akkor kell a rendelkezésben felsorolt kisegítő lehetőségeket használni, azaz be kell szerezni, vagy a családi archívumban meg kell keresni

- a vállalkozás egykorú munkaügyi, bérszámfejtési, könyvelési nyilvántartásai alapján kiállított írásbeli igazolását, ennek hiányában

- más olyan egykorú okiratot, amivel a keresetet az adott időszakban egyértelműen igazolni lehet.

Ha a nyugdíjhatóság számára nem látszik egyértelműen bizonyítottnak, hogy egy adott időszakban milyen kereseteket lehet figyelembe venni a nyugdíjszámításhoz, akkor

- a biztosított személyt nyilatkozattételre hívhatja fel,

- a foglalkoztatótól vagy más adatszolgáltatásra kötelezettől, illetve az egykorú iratokat őrző más személytől vagy szervezettől adatot kérhet,

- helyszíni szemlét tarthat,

- más bizonyítási eljárást folytathat le, továbbá

- az állami adóhatóságnál adategyeztetést, illetve adóhatósági eljárást kezdeményezhet.

Ezeket az eljárásokat szükség szerint mind kérheti az érintett vállalkozó a nyugdíjhatóságtól, ha még nem történtek meg.