Az elmúlt néhány évben megszokhattuk a 0 százalék körüli kamatkörnyezetet. Mennyiben változtatta meg ez a bankok működését a korábbiakhoz képest?

Az egész üzleti modellt újra kell gondolni, amikor drasztikusan csökken az állampapírok kamata. Pár éve még 7-8 százalékos volt a hozam, most egy ötéves állampapír 1 százalékot hoz. Néhány hónappal ezelőtt az Erste Bankban készítettünk egy 5 éves üzleti tervet, amelyben számoltunk a kamatok emelkedésével. Így a költség/bevétel arány a jelenlegi 50 százalékról tovább javult volna. Ám ezt most felülírták a makrokörnyezeti változások. Kamatemelkedéssel csak két-három év múlva számolunk. A hatékonyság növelése érdekében ezért újra előtérbe kerülnek az örökzöld témák, mint a például a digitalizáció, az akvizíciók, a további organikus növekedés - utóbbi nélkül hosszú távon nem lennénk képesek elérni azt a hatékonyságot, ami biztosítja, hogy a 2-3 legnagyobb bank között maradjunk.

A Budapest Bankot már dobra kell vernie a kormánynak.

Tulajdonosainkat - főleg a 70 százalékos részt birtokló osztrák tulajdonost és a 15 százalékkal rendelkező EBRD-t - továbbra is érdekli a Budapest Bank megvásárlása. Bizonyítottuk az elmúlt években, hogy eredményesen tudunk banki szervezeteket vásárolni és működtetni. Mára elég nagy tapasztalatunk van az akvizíciós növekedésben. Megvan a szervezetben a tudás és a tapasztalat. Ismerjük azt is, milyen kihívással teli tud lenni egy ilyen új házasság. Hadd mondjak egy érdekes példát: a legutóbbi banki tranzakciónk a magyar Citibank lakossági területének átvétele volt. Utólag tudtuk meg, hogy mielőtt eldöntötte volna a korábbi tulajdonos, kinek adja el a leánybankot, megkérdezték a dolgozókat és az ügyfeleket, ki lenne az általuk preferált vásárló. Mi voltunk azok.

A Budapest Bankon kívül van más bank, pénzügyi vállalkozás a célkeresztjükben?

A magyar bankszektor kettészakadt. Van kilenc nagy bank, és utánuk következnek a többiek. A kilenc vezető pénzintézetet közül a legkisebb is majdnem ötször nagyobb mint az azt követő második csoportba tartozó bankok közül a legnagyobb. Érdemes megnézni, milyen ütemben nő mostanság a bankszektor. Az Ersténél 2-3 hónap alatt több új hitelt tudunk kihelyezni, mint amekkora egy kisebb bank mérlegfőösszege. Egy "kisbank" esetleges megvásárlása drága és hosszadalmas folyamat - most, hogy kedvező az üzleti környezet, egy kisebb pénzintézet megvétele nem biztos, hogy megéri. Ráadásul minden esetleges eladó nagyon felhúzta az árakat, sokszor irreális elvárásokat fogalmaznak meg a jelenlegi tulajdonosok, pedig most kellene bankot eladni.

Öt évvel ezelőtt mennyi Erste-fiók volt Magyarországon, most mennyi van, és mennyi marad öt év múlva?

Az Erste Bank jó példa arra, hogy mit jelent a mindennapjainkban a digitalizáció. Amikor 2011-ben átvettem a magyarországi Erste Bank vezetését, közel 200 fiókunk volt, most 109 van. Közben nyolc év alatt 50 százalékkal növeltük az aktív ügyfeleink számát. Vagyis most egy fiókra háromszor annyi aktív ügyfél jut, mint 2011-ben. Az Erste-bankcsoporton belül mi vagyunk azok, akiknél a legmagasabb a digitálisan aktív ügyfelek száma. Ez jelenleg 54 százalék. Egyre inkább erre a csatornára szeretnénk terelni az egyszerűbb pénzügyi szolgáltatásokat.

Mi marad a jövőben a fiókokra? Hol szükséges a személyes jelenlét?

A jövőbeli szerepünk a tanácsadás. A magyar bankszektor óriási problémája a készpénzforgalom jelentős aránya. Jelenleg a fióklátogatásoknak nagyjából a felénél pénzt fizetnek be vagy vesznek fel.

Ezek a tranzakciók sok esetben olcsóbban és gyorsabban elvégezhetőek digitálisan - például egy befizetős ATM-nél - és így felszabadulhat idő és tér a pénzügyi tanácsadásra. Segítjük az ügyfelek digitális bankolását, oktatással, applikációkkal. A költséges készpénzhasználat visszaszorítása mindenkinek érdeke. De ahhoz, hogy minél inkább visszaszoruljon Magyarországon a készpénzhasználat, szükség van egy átfogó programra, és mindezek mellett a lakosság pénzügyi magabiztosságának és tudásának erősítésére, növelésére.

Pár hete indult az erős ügyfél-azonosítás, vagy mobilos azonosítás a bankkártya használatakor, vagy amikor a netbankot használjuk. Volt erre a központi határidő, aztán az utolsó pillanatban el lett halasztva, ám néhány bank - köztük az Erste - ennek ellenére elindította a rendszert. A netbankba való minden egyes bejelentkezéskor sms-ben jön kód, aztán az átutalási sablonok módosításakor újra sms-ben jön megerősítő kód. Nem fogja ez elvenni a kedvét az internetbank használatától az idősebb vagy pénzügyileg kevésbé képzett rétegeknek?

Meg kell védjem a kollégákat: nem csak az Ersténél, hanem minden banknál elindult az erős ügyfélazonosítás a netbanki belépéskor, ebben nem volt halasztás. A megoldások különbözőek. Mi, ahol lehet, ezt megpróbáltuk megoldani a mobilbankunkon keresztüli "push"-üzenetekkel, egyrészt mert az ügyfeleknek sokkal egyszerűbb és kényelmesebb, mint az SMS, másrészt mert sokkal olcsóbb. Az Erste mobilbankolók száma egy év alatt duplázódott, az erős ügyfél-azonosítás bevezetése óta pedig még erőteljesebben növekszik, mint korábban.

Az erős ügyfélazonosítás nem magyar, hanem európai szintű előírás. A cél a még biztonságosabb bankolás. Való igaz, hogy lesznek olyan rétegek, amelyeknek nehezebb lesz hozzászokni az új módszerhez. Amiben tudjuk, segíteni fogjuk őket. A jegybank egyetlen esetre adott haladékot: ez a bankkártyákkal történő internetes vásárlás. Itt csak jövőre kell alkalmazni az erős ügyfél-azonosítást, aminek az oka nem a bankszektorban keresendő, illetve nem feltétlenül a hazaiban. A francia és a brit pénzügyi felügyeletek például már korábban moratóriumot adtak a szabályok betartására, mert a szolgáltatók - kereskedelmi cégek és ottani pénzintézetek egyaránt - nem álltak készen az indulásra.

Egy másik esetben is a határidő kitolása lett a vége a történetnek: június végéig kellett volna az összes magyarországi banknak az ügyfél-azonosítást elvégeznie, aztán a határidő előtt egy-két nappal módosították a törvényt, mert az ügyfelek nem elhanyagolható része nem esett még át ezen a procedúrán. Nem volt elég erős a tájékoztató kampány? Voltak bankok, akik nem vették igazán komolyan a feladatot? Az állam a ludas?

Nagy a szórás, de minden banknak érdeke, hogy elvégezze a házi feladatot. Az új határidőig már csak pár hét van hátra, tudomásom szerint az itteni bankok a munka dandárját már letudták. Az Ersténél három hónappal ezelőtt is csupán az aktív ügyfeleink elenyésző része volt az, aki nem ment át az ügyfél-azonosítási procedúrán. Nekünk tehát nem volt szükségünk több időre. De fontos, hogy minden banknál minden ügyfél essen át ezen, bízom benne, az új határidőig ez meg is történik.

Az Erste tavaly a második legnyereségesebb bank volt idehaza, és az egész bankszektornak is jó éve volt. Az elmúlt néhány évben sikerült kiheverni a bankadó jelentette elvonást?

Inkább a devizahitelezés hosszú távú hatásait - a nem fizető hiteleket, veszteségleírásokat - kellett elsősorban kiheverni. A vállalati hitelezésben a válság előtt az Erste is követett el néhány hibát. Új alapokra kellett építeni a bankot. Az Erste Bank ma egészen másképpen néz ki, mint tíz évvel ezelőtt. Több lábon áll, piacvezető néhány szegmensben, például a hitelkártya-piacon, de vagyonkezelésben is sokat fejlődtünk. Mindent megteszünk annak érdekében, hogy ha esetleg a közeljövőben jön egy újabb megingás, legyen tartalékunk, tudjunk hova nyúlni, mire támaszkodni. Fontos, hogy ne csak egy-két lábon álljon ennek a banknak a jövője, beleértve 3100 munkavállalóét. Nagyon fontos, hogy tavalyelőttről tavalyra, és tavalyról idénre is sokkal kisebbek voltak, illetve lesznek a visszaírások (az esetleges veszteségek miatt céltartalékként megképzett összeg egy részét nyereségnövelő tételként lehet elkönyvelni, miután a kedvező környezetben a nemfizető ügyfelek egy része újra elkezdte törleszteni a hitelt - a szerk.). Vagyis a jó eredményünk nem ezen egyszeri tényezőnek köszönhető. Arról nem is beszélve, hogy mi nem vagyunk kitömve hosszú lejáratú és magas kamattal ketyegő állampapírokkal. Még csökkenő kamatkörnyezetben is sikerült javítani az eredményt, mivel a hitelezés meglódult. A díjbevételünk is nőtt, ami elsősorban annak köszönhető, hogy egyre aktívabbak az ügyfeleink. Ha jobban megy az ügyfeleknek - mert nagy tempóban emelkednek a bérek, erősödik a gazdaság -, akkor a bankoknak is jobban megy.

Az elmúlt 2-3 évben kilőtt a hitelezés a bankszektorban. Vannak olyan hiteltípusok, vagy ügyfélcsoportok, ahol már vannak intő jelek, elkezdett nőni a késve vagy nem fizetők aránya?

Ég és föld, ami 2008-ban és az utána levő egy-két évben történt, és ami most zajlik a szemünk előtt. Annyira kedvező a helyzet, hogy sokszor itt, házon belül is nehéz megértetni, hogy ez nem marad mindig így.

Hadd mondjak egy példát. Jelenleg 1 százalékos a nemteljesítő hitelek aránya a vállalati üzletágban. Ez túl alacsony, nem normális állapot. A 22 százalékos bedőlési ráta sem volt normális 2011-ben, de a mostani meg a másik irányba lóg ki. Kicsit attól tartok, hogy a bankárok erre rászoknak. De nekünk - ettől függetlenül, vagy épp ezért - fenn kell tartanunk egy külön szervezeti egységet, amely a nemteljesítő hitelekkel foglalkozik, például a behajtással. Meg kell őrizni a tudást, a tapasztalatot - mert nem lesz mindig jó világ. Igaz, most csak pár ember dolgozik ilyen területen nálunk, pedig néhány évvel ezelőtt még több tucat munkavállalót igényelt ez a feladat. Nem száguldhat a gazdaság mindig 5 százalék körüli tempóban, nem lehet évről évre kétszámjegyű mértékben emelni a béreket. Még messze vagyunk attól, hogy a mostani kedvező helyzet véget érjen, és egyelőre nem látni, mikor ér véget, de eljön majd az idő. Ezért is fontos, hogy a tudást, amire akkor lesz szükség, megőrizzük. Fontos hangsúlyozni azonban, hogy ez a mostani növekedés más, mint ami bő tíz évvel ezelőtt volt. Nem devizahitelre épül a növekedés, forinthitelezés van. Nem a változó kamatozás dominál, hanem fix kamatú hitelek nyernek teret. Sokkal szigorúbbak a korlátok, hogy a fedezet és a jövedelem arányában mekkora lehet a felvett hitelösszeg. A makrogazdasági körülmények is jobbak: például érdemben kisebb és csökkenő az államadósság, kiegyensúlyozottabb a gazdasági növekedés szerkezete, jelentősen nőnek a bérek. Ha lesz megtorpanás, akkor jelenlegi tudásunk szerint nem belföldről indul el, hanem külföldről gyűrűzik be.

Az Ersténél elkezdték már szigorítani a hitelfeltételeket, azt szem előtt tartva, hogy egyszer véget ér az aranykor?

Még nem látjuk ennek szükségét. Továbbra is hiszünk abban, és látjuk azt, hogy az ügyfelek sokkal visszafogottabbak. 2008-2009-ben a lakossági hitelállománya a GDP 30 százalékát érte el, most 17-18 százaléknál járunk. Csehországban 30 százalék ez a mutató, a szlovákoknál 40 százalék, Ausztriában 51 százalék. Ezért egy

kicsit furcsállom, hogy sokan már most arról beszélnek, milyen óriási ütemben bővül a hitelezés. Idehaza semmiféle buborékról nincs szó.

Az Erste-csoport vezére, az idén az Euromoney által az év bankárának választott Andreas Treichl visszavonul. Az ő ars poeticája, hogy a bank a pénzügyi egészség intézménye. Mit ért ez alatt?

1845-ben adtak ki Magyarországon egy kis könyvet, "Az első ausztriai takarék-tárral egyesült közönséges ápoló-intézet Bécsben" a címe. Ez az első magyarországi banki reklámok egyike. Elmagyarázzák benne, milyen jó, ha az ember gondoskodik a jövőjéről, nyugdíjáról, esetleg ingatlant vásárol. Az idén 200 éves az Erste Csoport. Az Első Osztrák Takarékpénztárat (németül: Die Erste Oesterreichische Spar-Casse, innen jön az Erste név) egy kis bécsi templomban alapították meg, és 1819. október 4-én szolgálta ki első ügyfelét. Elsősorban az átlagembereknek nyújtott pénzügyi szolgáltatást, tehát nem a dúsgazdagoknak. Már az elején előírták a tagoknak, hogy mennyi a maximális - és nem minimális - befizetés. Intézményünknek ez, vagyis a jólét elősegítése a krédója, hitvallása. Az Erste Csoport Közép- és Kelet-Európát tekinti otthonának. Lett volna, lenne lehetőségünk más országokban is terjeszkedni, de mi azt mondjuk, keleti irányban Lengyelországig és Ukrajnáig megyünk, délre az Adria jelenti a határt, ezen a területen belül viszont az Erstéé az egyik legértékesebb brand.

Az Erste szereti hangsúlyozni, hogy komolyan gondolja a társadalmi felelősségvállalást, és nem humbugnak tekinti. Ez miben nyilvánul meg?

Több olyan szervezetnek, társadalmi vállalkozásnak igyekszünk segíteni a tudásunkkal, segítünk hitelképessé válni, illetve hitellel segítjük a működésüket, melyek hátrányos helyzetű embereknek adnak munkát, értéket teremtenek. Például a Kék Madár Alapítvány megváltozott munkaképességű embereket foglalkoztató éttermének, a Szekszárdról indult, most már Budapesten is éttermet nyitott Ízlelőnek is nyújtottunk hitelt, amivel hozzájárultunk ahhoz, hogy fenntartható legyen a működés - ráadásul magánemberként is több kollégám keresi fel ezt a remek helyet. Nagyon sokat jelent az ott alkalmazottaknak illetve szüleiknek is, hogy az Ízlelőben a csapat tagjaiként dolgoznak. Vannak az Ízlelő dolgozói között, akik 40-50 kilométerről járnak be dolgozni munkahelyükre, és örömmel teszik ezt, mert fontos nekik, hogy tudják, hasznos munkát végeznek. Mellé álltunk a Snétberger Zenei Tehetség Központnak is. Több esetben törekedtünk arra, hogy a hitelek mellé megszerezzük az Európai Fejlesztési Bank garanciáját, így csökkent a tőkekövetelmény, ami könnyebbséget jelentett a hitelt felvevő vállalkozásnak. A sort lehetne folytatni. Igyekszünk bebizonyítani, hogy az Erste sokkal több, mint egy bank. Van egy külön szervezeti egységünk, úgy nevezzük, "social banking", ezen keresztül érkeznek hozzánk ötletek, ígéretes próbálkozások, érdekes történetek.

A munkaerőhiány a bankszektorban is kezd kritikussá válni?

Ez a probléma számunkra is komoly fejtörést okoz. A bankszektor ma már nem annyira vonzó, mint 10-20 évvel ezelőtt. Nagy konkurenciát jelent például az informatikai szektor. A bankszakmában dolgozók közül is sokan külföldre távoztak az elmúlt néhány évben. Pár héttel ezelőtt az Erste bécsi központjában tartottam 70, ott dolgozó magyar bankárnak előadást, hogy ha esetleg valaki meggondolja magát, akkor jöjjön vissza Magyarországra, tárt karokkal várjuk. De azért itthon is igyekszünk kezelni a helyzetet, sikerült jelentősen mérsékelnünk a fluktuációt. Az új generációknak ugyan fontos a pénz, de nem csak pénzkereseti lehetőségként tekintenek a munkahelyükre. Átépítettük, otthonosabbá tettük a magyarországi Erste-központot, bátorítjuk dolgozóinkat, hogy otthonról dolgozzanak, vagy akár részmunkaidőben. Sokkal barátságosabb munkakörnyezetet alakítottunk ki a munkatársaink számára. Elindítottuk az egészségi programunkat: két év munkaviszony után jár magánegészségügyi biztosítás, négy év után a dolgozóink családtagjai is részesülnek ebből, néhány évre rá extra szabadság jár a kollégáknak, aztán, ha például egy fotós tanfolyamot szeretne elvégezni a dolgozónk, akkor kifizetjük helyette a tanfolyam díját.

Vannak a bécsi magyar Erste-dolgozók között olyanok, akik komolyan gondolkodnak a hazatérésen?

A bécsi előadást hallgató bankárok fele nem dolgozott a magyarországi Ersténél, ők közvetlenül Bécsbe mentek ki dolgozni. Nagy az érdeklődés, ennek egyik oka, hogy kissé záródik a bérolló, korábban ötször annyit lehetett keresni Ausztriában, mint itthon, most már ez jelentősen, körülbelül a felére csökkent. Nettóban ráadásul közelebb vannak a keresetek. Az elvárások is változnak, más a prioritás, amikor valaki még a húszas éveiben jár, más 30-on túl, és megint más, amikor már 40 is elmúlt. Egy idő után az ember elgondolkodik, hogy érdemes-e még tovább folytatni a vendégmunkás életet. Magam is jól ismerem ezt a világot, megjártam néhány országot.

A fintech cégek sok üzletet elvisznek a bankok orra elől?

Kihívást jelentenek. Sokszor nem fair kihívást jelentenek, abból a szempontból, hogy bár sok esetben ugyanazokat a szolgáltatást nyújtja egy fintech cég, mint egy bank, mégsem vonatkoznak rájuk ugyanazok a feltételek. Például a tranzakciós illeték. Ha valaki mondjuk külföldről működtet egy kártyaszolgáltatást, akkor ő nem fizet tranzakciós illetéket a magyar ügyfelek készpénzfelvétele után, mi pedig igen. Egyenlő versenyfeltételeket szeretnénk. Vannak persze olyan fintech cégek, akikkel megpróbálunk összeállni, együttműködni.

Nem olyan régen elindult a PSD2-nek kódolt irányelv, amely a gyakorlatban annyit jelent, hogy bármely banki ügyfél adhat felhatalmazást ahhoz, hogy bármely szolgáltató lekérhesse, láthassa az ő bankszámla-történetét. Az a remény, hogy így mondjuk egy másik telefonszolgáltató kedvezőbb csomagajánlattal rukkol elő számára, egy áramszolgáltató olcsóbban adja neki az áramot, és így tovább. Mekkora a bizalmatlanság az ügyfelek körében?

Mindenki másként reagál az újdonságokra. A PSD2 egy uniós szabályozás, amely két célt szolgál: növelni az ügyfelek biztonságát a technológia nyújtotta lehetőségekkel, és megnyitni a lehetőséget a nagyobb szolgáltatási verseny előtt. De itt leginkább a pénzügyi szolgáltatásokról van szó. Arról már beszéltünk, hogy van, aki számára az új ügyfélazonosítás is nehezebb, meg kell szoknia, hogy az internetbanki belépéshez push üzenetet vagy sms-t kap telefonon. Van, akinek ez természetes és várja az újdonságokat is. Azt látjuk, ügyfeleink a bankban megbíznak - bíznak abban, hogy miként eddig, a jövőben is körültekintően kezeljük adataikat, így a PSD2 hozta változások során félelmet nem tapasztaltunk részükről. Az viszont egészen biztos, hogy az ügyfeleknek az eddigieknél is tudatosabban kell kezelni a saját adataikat - és most már nem csak személyes információkról van szó, amit például a Facebookon megosztunk, hanem pénzügyekről. Mindenkinek fel kell nőnie a változásokhoz. Most a fényképeinken, a személyes történeteinken túl képesek lehetünk a számlánk történetét is megosztani - vagyis a tudatosság itt még fontosabb lesz. Tapasztalataink szerint a változás lasú, egyelőre kevés ügyfelünk tette lehetővé bármely cég számára, hogy belenézhessen a számlatörténetébe. Ausztriában ez már kissé előrébb tart. Nincs kétségem afelől, hogy idővel ez is jelentős változásokat hoz a bankolási szokásokban, illetve a bankrendszerben.

Bő 8 éve vezeti az itteni Erstét.

2011-ben egy fejvadász, látva az önéletrajzomat, megjegyezte nekem Bécsben, kár, hogy nem akarok visszamenni Magyarországra, mert az Erste keres oda főnököt. Amikor kimentem a fejvadász irodájából, nyomban küldtem üzenetet Andreas Treichlnek, hogy hallom, kerestek valakit Magyarországra. Másnap visszaírt Treichl, következő nap találkoztunk, két hét múlva pedig felmondtam az akkori munkahelyemen, a Bank Austria Unicreditnél. Számomra egy nagyon érdekes tapasztalat volt 24 év után visszatérni Magyarországra, mert újra meg kellett tanulnom az itteni viszonyokat, fel kellett fedeznem az országot. Utólag visszatekintve, bár nem volt könnyű, de sokkal jobb volt az ilyen start, mert felívelő pályára lehetett állítani a bankot.

Ez azért hosszú idő, lett volna lehetőség akár az Erste-csoporton belül átnyergelni máshova, vagy más bankhoz igazolni, nemde?

Egyrészt számomra nagy megtiszteltetés volt, hogy megválasztottak tavaly az év bankárának. Másrészt a Magyar Bankszövetség alelnöke is vagyok. Harmadrészt az Erste Csoporton belül is extra feladatokat vállalok. Sok erőfeszítéssel járt Szerbiát megismerni, ott tíz évet töltöttem (2000-ben a jugoszláv, később a szerb jegybank vezetőjének helyettese lett, aztán 2004-ben a szerb jegybank kormányzójává, elnökévé választották, megbízatását a szerb parlament 2007-ben öt évvel meghosszabbította, de 2010-ben lemondott - a szerk.), Magyarországot újra megtanulni hasonlóan nagy munka volt, és ha váltanék, akkor mindent a nulláról kellene kezdeni. Sok emberrel Magyarországon nem csak szakmai, munkakapcsolat alakult ki, hanem érzelmi kötődés is.

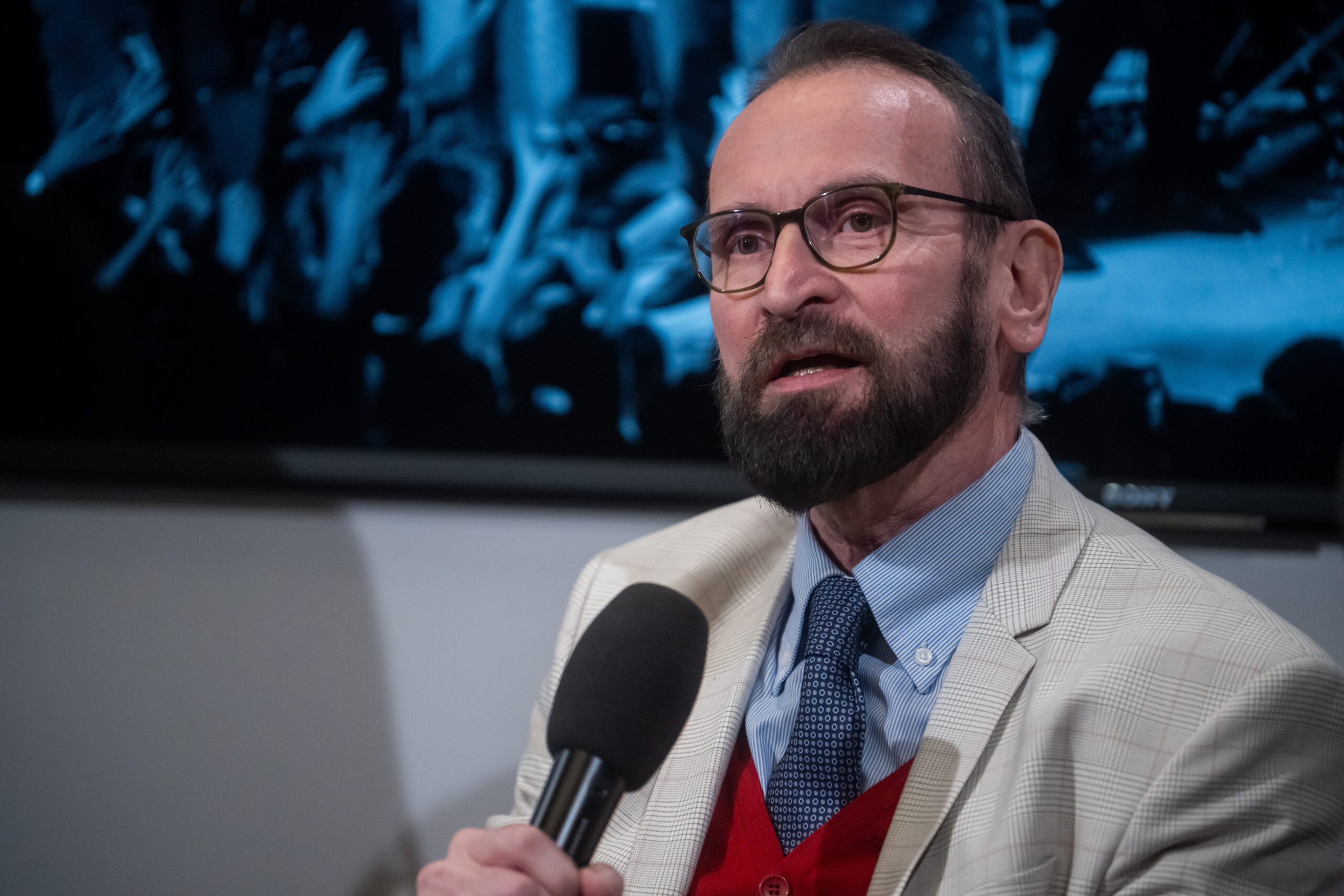

Fotó: Mohos Márton / 24.hu