A Magyar Kereskedelmi és Iparkamara (MKIK), pontosabban Parragh László elnök javaslatára jelentős szigorítások bevezetéséről döntött nyáron a parlament a kisadózók tételes adójánál (kata). Az egyik szigorítás, hogy januártól 40 százalékos büntetőadót kell majd fizetni az évi 3 millió forint feletti, egy partnernek kiállított katás számlák után. Ha belföldi a megrendelő, akkor a büntetőadót neki kell fizetnie, ha külföldi, akkor a katásnak. Úgy tudni, a szigorítás előtt nem kérték ki a vállalkozók véleményét, a Budapesti Kereskedelmi és Iparkamara (BKIK) ezért moat hatezer fővárosi vállalkozás megkérdezésével felmérést készített, és előálltak saját 7 1 pontos javaslatával, ahogy fogalmaztak, a kata megmentéséért. Ebben vannak szigorítások és enyhítések is.

A BKIK azt mindenképpen szeretné, hogy vonják vissza a 40 százalékos büntetőadót. Emellett erősítenék a katások ellenőrzését, amihez a NAV-nak pluszforrások biztosítását javasolják. Szét kell választani szerintük a trükközőket a szabálykövetőktől, és zéro toleranciát kérnek a bújtatott foglalkoztatásra. Hogy a kata tartósan fennmaradjon, közelítenék a munkajövedelmek rendszeréhez, például katás családi adókedvezményt javasolnak. Szigorítás a javaslatukban, hogy az eddigi "hétből kettő" helyett három, vagy négy feltétel teljesítését is támogatnák, mondván, a szabálykövetőknél ezzel nem lenne probléma. Az adóhoz is hozzányúlnának, csak 5 millió forint árbevételig hagynák meg az eredeti adóterhet (havi 50 ezer forint), a fölött új, 15 százalékos adót javasolnak. Elképzelhetőnek tartanak azonban olyan alternatívát is, hogy három különböző átalányadó legyen, és ezekhez három eltérő százalékos adósáv tartozzon. Azt is fontosnak tartanák, hogy a plusz adóbefizetés növelje a tb-alapot.

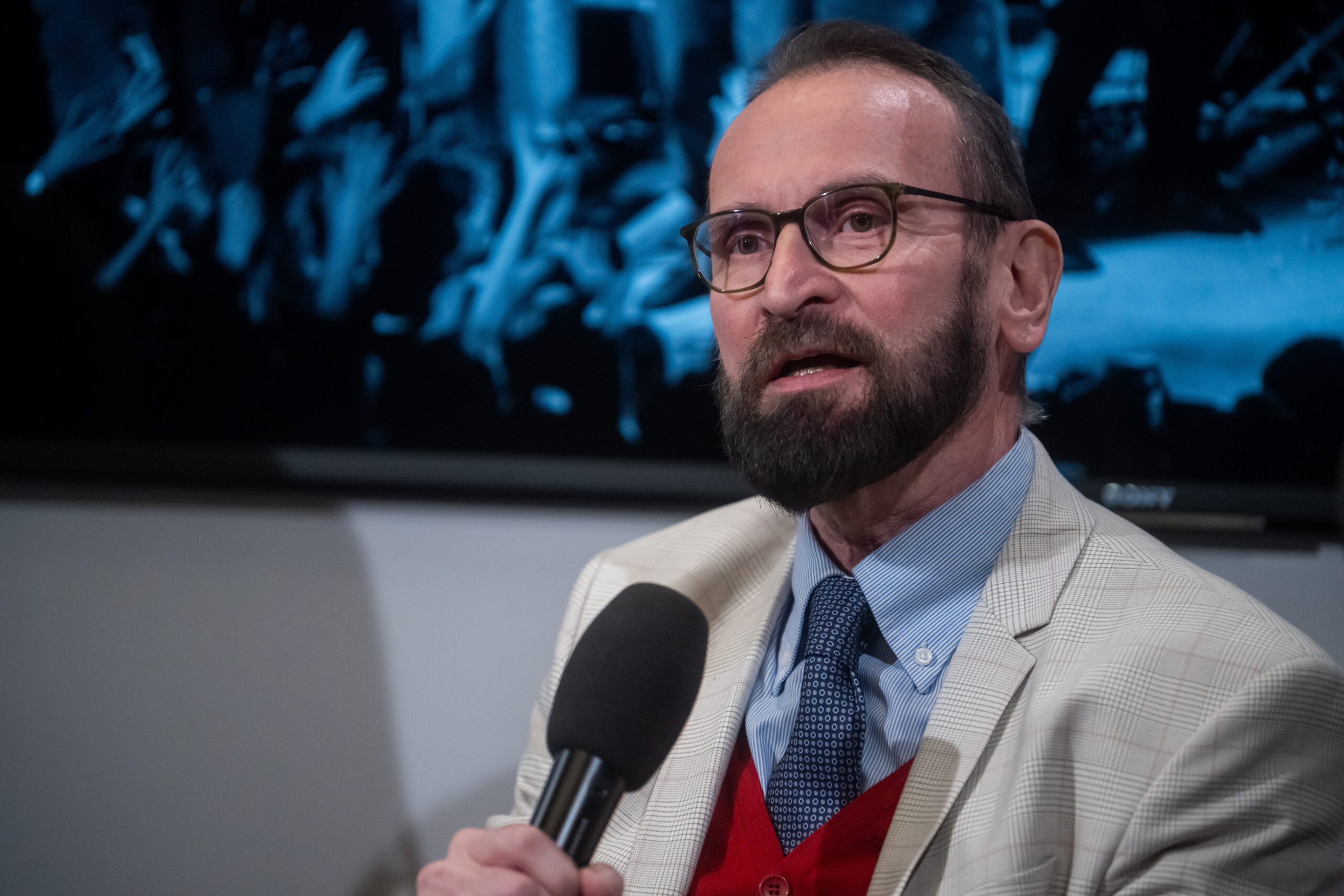

Angyal József okleveles adószakértő helyesli, hogy a kamara megkérdezte a vállalkozókat, és foglalkoztak például a tb-alap kérdésével, de javaslataikkal számos ponton nem ért egyet. A könyvelői érdekképviselet továbbra is változatlanul hagyná a kata szabályait.

A kata maradjon tételes adó

Angyal József a BKIK tételes százalékos adójavaslatával szemben megtartaná az adó tételes jellegét, mert a tételes adó számlakibocsátásra ösztönöz, illetve arra, hogy ne titkolják el a bevételeket. Hiszen ha a vállalkozó az árbevételi korláton belül állít ki egy újabb számlát, attól nem kell neki több adót fizetnie. Az adószakértő arra is emlékeztetett, hogy 2017 előtt, amíg nem emelték meg a bevételi értékhatárt, 6 millió forintig volt 50 ezer forint a kataadó. Nem támogatja, hogy ezt leszállítsák 5 millió forintra.

Úgy véli, más változtatásra nem lenne szükség, csak a tételes adózást megtartva a felemelt bevételi határhoz igazítani a katadót. Azaz maradjon meg az eredeti évi 6 millió forintos bevételi korlátig a havi 50 ezer forintos adó, a nagyobb árbevételekre pedig valorizálják a katát - évi 9 millió forintos árbevételig legyen havi 75 ezer forintos tételes adó, évi 12 millió forintos árbevételig pedig havi 100 ezer forintos. Ez szerinte azért lenne jó megoldás, mert egybevág az eredeti koncepcióval, ami (havi 500 ezer forintos adóbevételre havi 50 ezer forintos, azaz) 10 százalékos adót jelentett az árbevételi maximumnál - ugyanezt vinné tovább évi 9 és évi 12 millió forintos bevételre is. A valorizált adóval megszűnne az a 2017 óta fennálló fura helyzet, hogy az évi 6 és 12 millió forint közötti bevételre gyakorlatilag nulla az adó. A magasabb árbevétel mellett fizetett magasabb tételes adóval arányosan pedig a tb-ellátási alap is nőhetne.

Kataadó és tb-ellátási alap

A kataadóval kiváltjuk a tb-járulékot (18,5 százalék), az szja-t (15 százalék) és a szociális hozzájárulási adót (jelenleg 15,5 százalék), vagyis összesen 49 százalék közterhet. A kiváltott 49 százalék közteher alapján jelent az 50 ezer forintos havi kataadó jelenleg 102 ezer forintos tb-ellátási alapot. Ez például a nyugdíjnál, táppénznél érdekes. Viszont a jelenleg önkéntes, havi 75 ezer forintos adó megfizetése mellé rendelt ellátási alap ehhez képest kissé feltupírozott, 170 ezer forint, holott a 49 százalékos adóteherből visszaszámolva csak 153 ezer forint kellene hogy legyen. Ezzel a jogalkotó feltehetőleg ösztönözni akarta, hogy a katázók önszántukból fizessenek több adót.

Az adószakértő a Parragh-féle javaslatból egyedül a többes katázás eltörlését támogatja, mert az trükközésre csábít. Az a véleménye továbbá, hogy csak egyéni vállalkozásoknak kellene engedni a katázást. A 40 százalékos különadót ő sem tartja indokoltnak, különösen mert nagy az elutasítottsága, és azzal is egyetért, hogy a NAV-nak kellene kiszűrni a trükközőket. Viszont úgy véli, a családi kedvezményt nem kellene belevonni a katázásba, mert a kata enélkül is megéri, ha pedig a családi kedvezményt beépítenék a katába, az úgy véli, erősítené a színlelt foglalkoztatást.

Nem a szigorítás a megoldás

A Magyar Könyvelők Országos Egyesülete (MKOE) korábban sokszor hangoztatta, nem értenek egyet a kata szigorításával. Ruszin Zsolt alelnök megkeresésünkre azt mondta, ezt változatlanul fenntartják. Az a véleményük, hogy a meglévő szabályokon nem kell változtatni, inkább erősítse a NAV az ellenőrzést, hogy kiszűrjék azokat, akik visszaélnek a katával. Ha a kormány problémásnak látja, hogy a korábbi munkaviszony helyett a katából kevesebb adó folyik be, akkor kezelje ezt a kérdést - tette hozzá.

Kiemelt kép: Marjai János /MTI