Már a jövő év első felében megjelenhet a nemzetközi tőkepiacon a fúzióra készülő, Mészáros Lőrinc érdekeltségében álló Opus-Konzum csoport - írta a Világgazdaság alapján az MTI hétfőn.

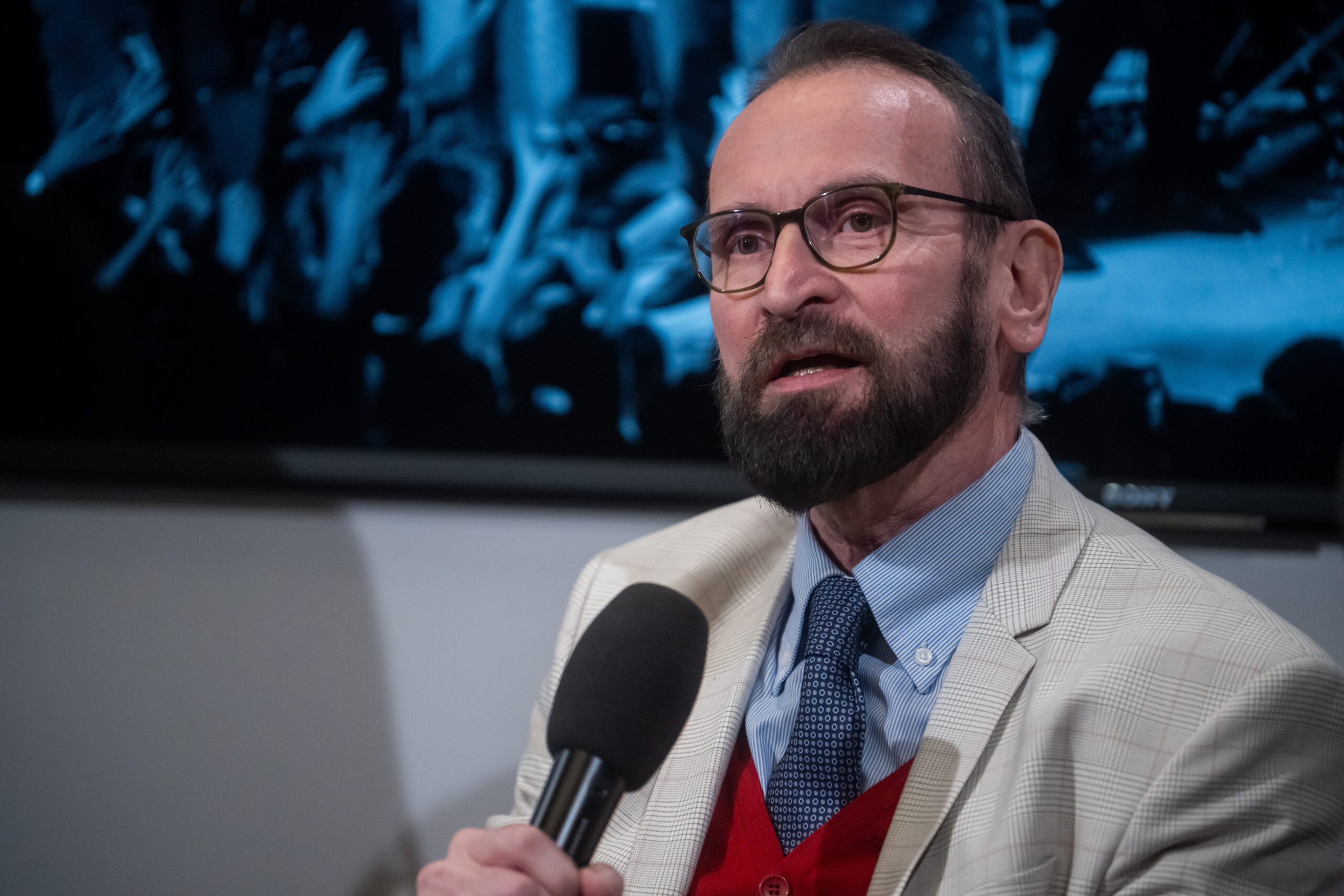

A szintén a Mészáros-birodalomhoz tartozó lapnak Fekete Péter, a Konzum vezérigazgató-helyettese elmondta, hogy a két társaság múlt pénteken sikeresen lezárta azt a tőkeemelés-sorozatot, amelynek eredményeként a Konzum beolvadásával 350-400 milliárd forintos kapitalizációval 320 milliárd fölötti saját tőkéjű céggé válik az Opus.

A lezárt apportokkal és üzletrészvásárlásokkal az Opus Globalnál csaknem tizenhétszeres, a Konzum Nyrt.-nél pedig tizennégyszeres a sajáttőke-növekmény.

Fekete Péter ismertette, hogy az Opus saját tőkéje az előzetes becslések alapján 250 milliárd forint fölé emelkedett, miközben médiaportfólióját értékesítette.

Az Opus a médiavállalkozások nélkül jelenlegi portfóliójával az előzetes számítások szerint minimum 20-25 milliárd forintos EBITDA-t (kamat-, adófizetés és amortizáció előtti eredmény) termelhet 2019-ben. Két-három éven belül pedig nem irreális a 40-50 milliárd forintos EBITDA elérése sem.

A médiaportfólió értékesítése a vezérigazgató-helyettes elmondása szerint a további stratégiai irányokat tükrözi. Fekete Péter elmondta, hogy a médiavállalkozásokat könyv szerinti érték fölött sikerült értékesíteni, az ebből származó bevételt pedig a Mátrai Erőművet tulajdonló Status Power Invest Kft. 55 százalékos üzletrészének megvásárlására fordítják. A tranzakcióval ráadásul jelentős adósságtehertől is megszabadult a vállalat.

Az erős turisztikai portfolióval rendelkező Konzum szintén jelentősen átalakult. Saját tőkéje az előzetes becslések szerint meghaladja a 68 milliárd forintot, nagyjából 6-7 milliárdos EBITDA mellett. A Konzum-portfólió is két-három év távlatában tízmilliárdos EBITDA-t célozhat meg.

Tájékoztatott arról, hogy a december 3-i közgyűlési felhatalmazások birtokában megkezdik az egyesülés részleteinek kidolgozását, amelynek eredményét jövő tavasszal, egy újabb rendkívüli közgyűlésen tárja a részvényesek elé a menedzsment. Ezek jóváhagyása után nyújtható be a Budapesti Értéktőzsdén a Konzumra vonatkozó törlési kérelem, és kezdődhet meg az új Opus-részvények bevezetése.

A tranzakció jelen fázisában Fekete Péter még nem tudott a részvényátváltási arányról tájékoztatni, úgy vélte, legkorábban február-március környékén tudnak erről részleteket közölni. Hangsúlyozta, hogy mindenképpen fair elszámolást szeretnének a társaságok részvényeseivel, egy független, nemzetközi hátterű befektetési bankot is bevonnak a cserearányok meghatározásába. Jelezte, hogy a tervek szerint 2019 első felében megjelennek a nemzetközi tőkepiacon is.

Kiemelt kép: 24.hu/Marjai János