Szokták mondani, hogy az emberi történelem a pénz története is, a kettő kéz a kézben fejlődött és alakult át az idővel. Évezredekkel ezelőtt már verettek nemesfém tartalmú érméket a királyok, de mégis nehéz megmondani, mikor bukkant fel először a pénz, az biztos, hogy már a legkorábbi civilizációkban is jelent volt eltérő formákban.

Az első pénz az úgynevezett árupénz volt, majd megjelentek a nemesfémből vert pénzérmék, például a lüdiai pénz. Ám ahogy a piacra egyre több áru került, egyre körülményesebbé vált a megfelelő mennyiségű nemesfém kibányászása, az csak korlátozottan állt rendelkezésre.

Így megjelentek a pénzhelyettesítők, így a kereskedelmi váltó, amit már papírból állítottak elő. Még egy nagyobb ugrás után jöttek a bankjegyek, és bekerültek a tárcákba a "papírpénzek", és már csak az állam által kibocsátott bankjegyekkel lehetett fizetni.

És ami a készpénz után jött

Idővel megjelentek a készpénzkímélő eszközök, melyek közt említhető a csekk, a váltó és a hitelérme terjedt el, utóbbiak a mai bankkártyák legrégebbi elődjeinek tekinthetők. Az amerikai bankok csak a második világháború után kezdtek el új fizetési eszközöket bevezetni.

Az első fizetőkártyák papírból készültek, a rajtuk szereplő adatokat kézzel másolták át a számlákra. Jelentős technikai változást hozott, a fizetőkártyákra kifejlesztett imprinterek megjelenése, amivel a dombornyomással készült kártyák adatait átmásolták a számlára, valamint a dokumentumra rákerültek a kereskedelmi egység adatai is, valamint az imprinter azonosító csíkjának lenyomata, ami bizonyította a kártyával történő fizetést. Később megérkezett a mágnescsík.

Az első készpénzkiadó automatát 1967-ben állították üzembe, ezek az első generációs bankjegy-automaták alacsony biztonsági szinten voltak, amit sajnos a csalók is kihasználtak. 1972-ben a Bank of America vezetésével tárgyalások zajlottak, ami egy globális szervezet létrehozására irányult. A cél olyan technológia létrehozása, amely a különböző országokban végrehajtott fizetések tranzakcióinak gyorsabb feldolgozását teszi lehetővé, nem kötődik egyetlen pénznemhez sem, valamint a közös kártya nevének kiválasztása.

A Master Charge kártyák valamennyi kontinensen való elterjedése nevének és logójának megváltoztatására sarkallta a szövetség vezetését, ezért a marketing szempontból sokkal hangzatosabb Mastercard elnevezés váltotta fel.

A digitális forradalom

Az online kártyás fizetés biztonságos, mivel a tranzakció során a kártyaadatokkal csak a bank megfelelő oldala találkozik, elkerülve ezáltal, hogy az adatok, akár egy esetleges internetes támadás esetén, illetéktelen kezekbe kerülhessenek.

Napjainkban már elterjedtnek tekinthető az érintésmentes, amikor az érintésmentes fizetőkártyák vagy előfizetéses kártyát, vagy akár mobiltelefont, a fizetésre szolgáló berendezéshez közelítünk. Ennek a technológiának a zászlóhajósa, a Mastercard által 2002-ben útjára indított PayPass érintés nélküli bankkártyás fizetési rendszer, mely ideális megoldás kis összegű, gyors fizetést igénylő környezetben, például gyorséttermekben, kávézókban, tömegközlekedési eszközökön, vagy drogériák és mozik pénztárainál, jelenleg 25 dolláros összeghatárig. Az új technológiával készült bankkártyák előnye, hogy fizetéskor a plasztikot elegendő néhány centiméterre közelíteni a terminálhoz.

Még dolgozni kell a bizalmon

A digitalizáció segítségével újabb utak nyíltak meg, amik a napjainkban elterjedtek megoldások. 2016-ban megjelent itthon az első magyar mobilbanki alkalmazás, amit a Mastercard után több bank követett. Nem csak a bankkártyánk költözött a telefonunkba, a fizetés számos egyéb módjára is használjuk azt: mobilon bankolunk, azonnali elszámolással utalunk, pénzt küldünk, rendelünk, hitelesítünk, fogadunk fizetéseket, és a sort még hosszan folytathatnánk.

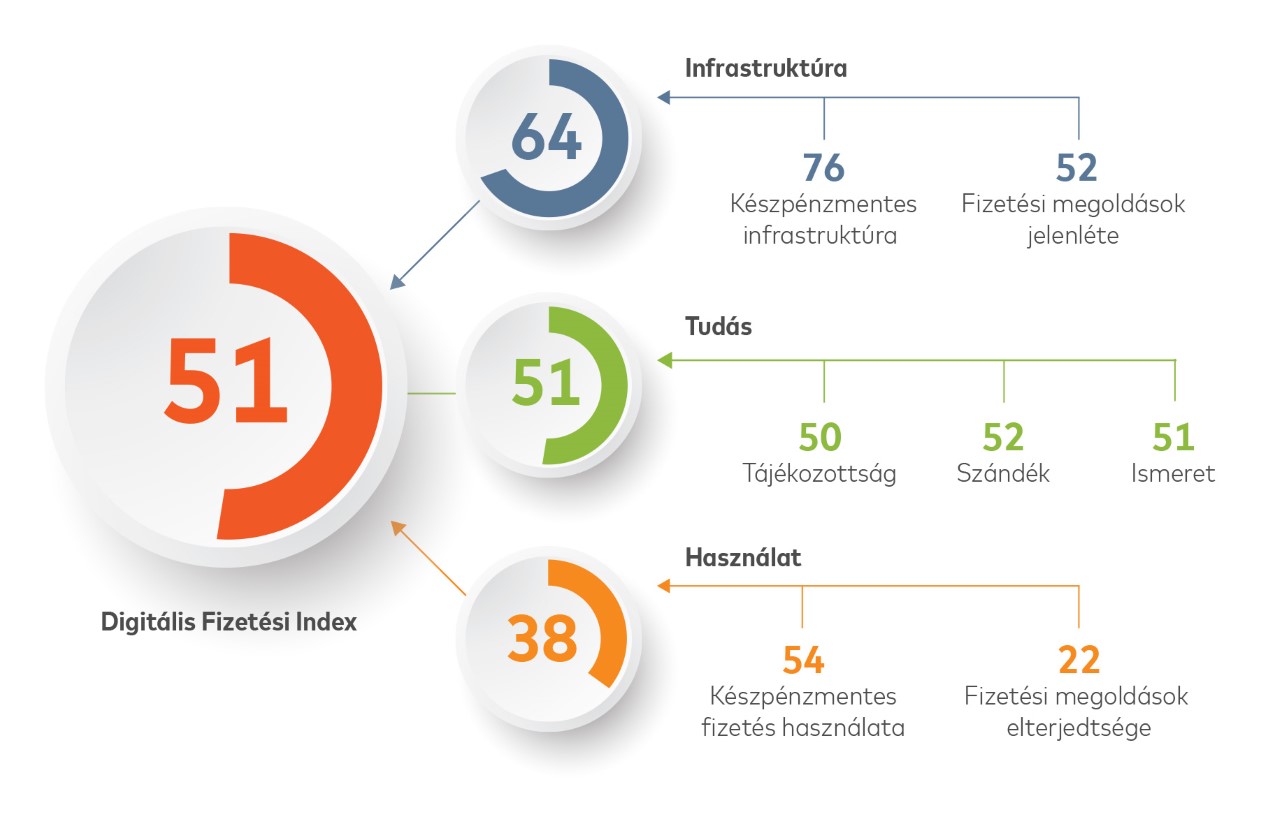

A Mastercard új Digitális Fizetési Index című jelentése szerint azonban a fizikai és online kártyás fizetéseken és a számlaközi átutaláson túl az innovatívabb fizetési módokkal, például a másodlagos számlaazonosítókon alapuló azonnali átutalással, a QR-kódos fizetéssel és a mobiltárcás online fizetéssel kapcsolatos biztos tudás szintje jóval alacsonyabb az ügyfelek körében.

A legbiztonságosabbnak a készpénz találjuk, és ez a második legkényelmesebb fizetési mód még a legnagyobb digitális hozzáértéssel rendelkező szegmens körében is, míg úgy tűnik, hogy minél innovatívabbak a fizetési módok, annál kevésbé bíznak bennük a fogyasztók.

A mobiltárcával való fizetéssel kapcsolatban sokkal rosszabbak a vélemények mindkét szempontból, mint a kártyás fizetés esetén. Ez arra is utal, hogy a fizikai jelenlét nagy szerepet játszik a biztonság megítélésében.

Mit hoz a jövő?

A Mastercard jelentése szerint a jövő új megoldásait az 5G, a dolgok internete (IoT) és a nyílt bankolás rejti. Bár egyes fizetési módok már 1-2 éve használhatók a piacon, és gyakran szerepelnek a sajtóban, valamint népszerűsítik a kibocsátók, a fogyasztók továbbra sincsenek tisztában a részletekkel, ami azt sugallja, hogy az ismeretek megszerzése viszonylag lassan megy végbe.

Összességében elmondható hogy a fizetési módokkal kapcsolatos tudás szorosan összefügg a használatukkal: minél jobban ismernek a fogyasztók egy adott megoldást, annál magabiztosabban és gyakrabban használják, míg a valódi ismeret a fizetési módok gyakorlati kipróbálása után alakul ki.

Az azonnali átutalás esetében például, amelyet 2020. márciusban vezettek be Magyarországon, csak a fogyasztók 40%-a tudja, hogy mire szolgálnak a másodlagos számlaazonosítók, és hogy mi az azonnali átutalások elvégzésének elvárt határideje.

Egy másik példát az erős ügyfélazonosítással (SCA) kapcsolatos követelmények szolgáltatnak: ebben az esetben a válaszadók 27%-a adott helyes válaszokat a hitelesítés elfogadható módjaira. Végül nem meglepő, hogy a piacon csak most elterjedő módok a legkevésbé ismertek, azonban az ezekkel kapcsolatos tudás az elkövetkező években várhatóan nőni fog, ahogy egyre több szolgáltató teszi elérhetővé a saját megoldásait.

Ennek egyik példája a részletfizetés, amelyet jelenleg kevés bank nyújt a piacon, és csak a fogyasztók 25%-a tudta, hogy pontosan mit jelent. Szintén jó példának számítanak a Nyílt Bankolással kapcsolatos megoldások, ahol csak a válaszadók 32%-a ismerte az általa nyújtott általános előnyöket. Most különösen alkalmas az idő a digitális eszközök iránti általános nyitottság, vagyis az új csatornák és innovatív megoldások a COVID által felgyorsult bevezetésével járó lehetőségek kihasználására - írja a Mastercard kutatása.

A jövőben, ahogy a viszonylag új fizetési megoldások (például a QR-kódos fizetések, részletfizetések stb.) jelenléte erősödik a piacon, várhatóan nőni fog az ügyfelek velük kapcsolatos tudása is.

Szponzorált tartalom

A cikk a Mastercard támogatásával készült.