Ha emelkedik a kamat, az annál hamarabb jelenik a havi törlesztőrészletében, minél rövidebb a kamatperiódus. Ha változó a kamatozás a lakáshitelnél, akkor rövid a kamatperiódus, és már néhány hónap után nőhet a havi fizetendő. Ha viszont fix, akkor évek telhetnek el úgy, hogy a hiteltörlesztő nem moccan. Utóbbi tehát nagyobb kiszámíthatóságot jelenthet az adósnak, és biztonságot, ha emelkednek a kamatok.

Márpedig mostanában elkezdtek emelkedni a kamatok, a törlesztőrészletek. Előző cikkünkben szakértővel beszéltük át, kinek, mikor érdemes változó kamatozású hitelét fixre cserélni. Most a bankokat kérdeztük.

A bank szabadon dönthet, el is utasíthat

A hitelintézetek nem kötelesek a hitelszerződések módosítását vagy a fennálló hitelek új hitelre váltását biztosítani. Azaz szabadon dönthetnek. De mivel nagy a verseny, érdekük, hogy megtartsák a lakáshiteleseket. Viszont az ügyfeleknek hitelkiváltásnál is meg kell felelniük a feltételeknek. A bankok kérnek jövedelemigazolást, értékbecslést és így tovább. Az egyik legfontosabb elvárás mégis hogy ne legyen elmaradás a hiteltörlesztésben.

A többség azt jelezte vissza, hogy a kamatemelés még nem mozgatta meg a lakáshiteleseket. De a CIB tapasztalatai szerint egyre többen érdeklődnek a végig fix, illetve a hosszabb időre rögzített kamatperiódusú lehetőségekről, nemcsak az új, hanem a meglévő hiteleknél is.

A szakértő szerint ősztől jöhet a váltás szezonja.

Ingyenes is lehet

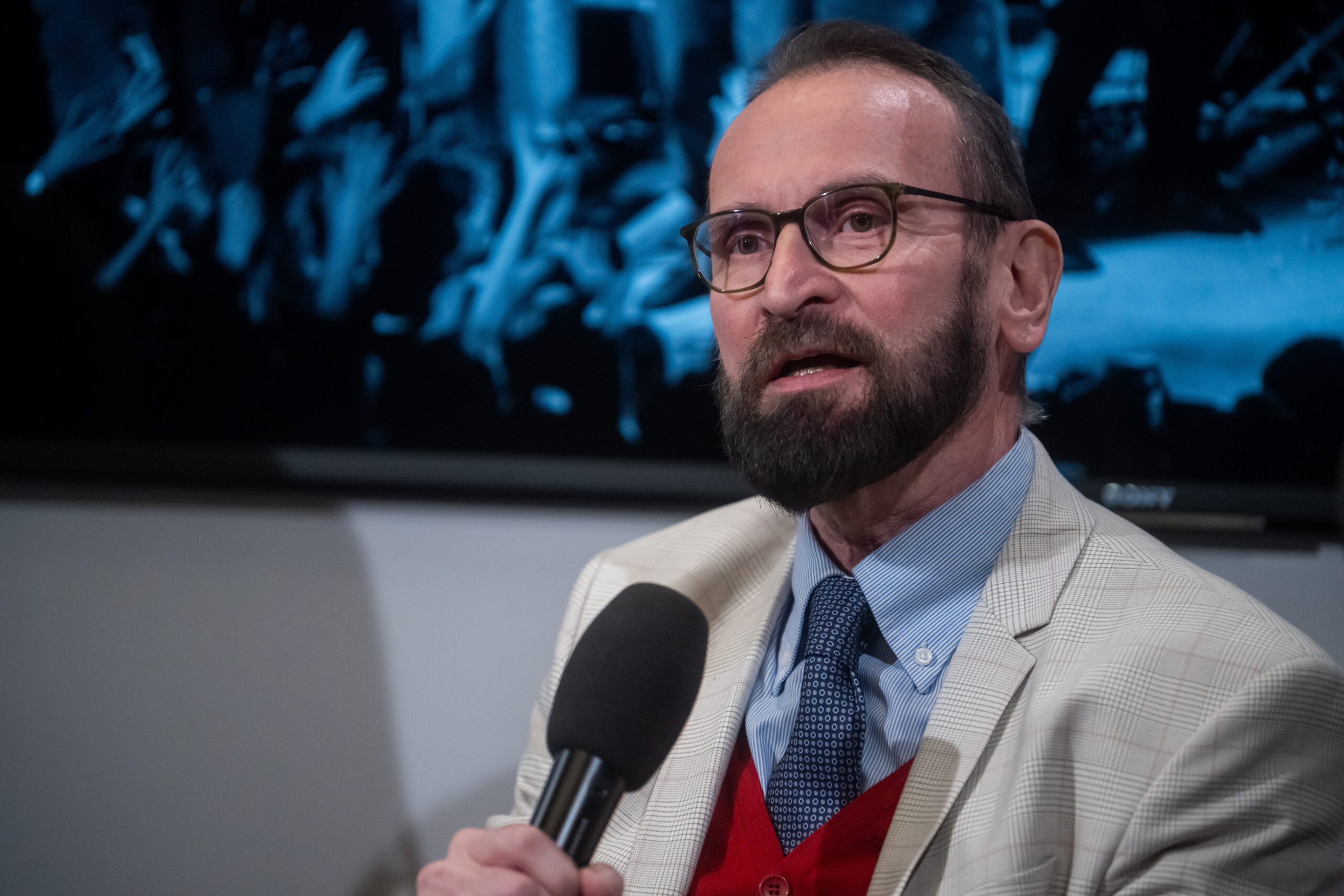

A teljes meglévő lakáshitel-állomány 70 százaléka még mindig változó kamatozású, ahogy erre a Hitelsikerek szakértője, Erdősi Éva is felhívta a figyelmet. Azaz sokan lehetnek érintve kamat, illetve törlesztőrészlet-emelkedésnél. Rákérdeztünk, hogy a váltás mivel jár az egyes bankoknál.

A váltás költsége attól is függ, hogy egyszerű szerződésmódosítással megoldható-e vagy hitelkiváltásra van szükség, ami gyakorlatilag olyan, mintha új hitelt vennének fel. A szerződésmódosítást a Takarék Csoport (díjköteles), az UniCredit (30 ezer forint a tartozáselismerő közjegyzői díja ) és a K&H (díjmentes) említette.

Táblázatba foglaltuk, hogy a hitelkiváltásnál hol milyen kedvezmény érhető el. Az sem mindegy, hogy az előző hitelnél érvényesített kedvezményeket vissza kell-e fizetni.

Kamatmustra

A változó kamatozású lakáshitel kamata a BUBOR-tól és a banki kamatfelártól függ. A BUBOR emelkedett év eleje óta, azt pedig bankja és hitele válogatja, változott-e a kamatfelár. Íme néhány konkrétum a válaszokból.

- A CIB-nél szinte az összes hiteltermék kamata emelkedett év eleje óta a pénzpiaci hatások miatt, viszont a kedvezmények is nőttek azóta.

- Az OTP Jelzálogbank 3 havi változó kamatozású lakáshitelénél június közepétől 30 bázisponttal (=0,3%) emelkedett a kamatfelár, valamint a 3 havi BUBOR év eleje óta 0,03 százalékról 0,26 százalékra nőtt, így jelenleg 5,75% a kamatmaximum. De van kamatkedvezmény: 5 millió forintot elérő hitelnél 50 bázispont (-0,5%), és ha a jövedelem a bankhoz érkezik, akár 250 bázispont (-2,5%).

- A UniCreditnél a kamatfelár 0,1 százalékponttal emelkedett márciustól az új szerződéseknél. Viszont a kamatperiódusonként változó kamatozású hiteleik kamatát idén kétszer (februárban és márciusban) is csökkentették, a fix kamatozású hitelek kamatát pedig egyszer.

- A K&H-nál 3 és 12 havi periódusú lehet a változó kamatozású hitel, és év eleje óta összesen 70 bázisponttal ( 0,7%) nőtt az új hitelek kamata (ebből 0,2% a kamatfelár-növekedés). Fix kamatozású hiteleik 3,19 százalékos kamattól (3 éves kamatrögzítés) egészen 7,69% kamatig (20 éves kamatrögzítés) érhetőek el. A végső ár függ a választott kamatperiódustól, a kockázati besorolástól, és a választott kamatkedvezményektől is. Például a gyakori, 5 éves kamatperiódusnál 3,39% a kamat, míg 1 éves kamatperiódusnál hasonló besorolással és kedvezményekkel 2,84 százalék lehet. Az MKB-nál jelenleg akár 3,5 százalékos kamattal is van 5 éves fix kamatozású hitel.

Bár a fix kamatozás hosszabb időre kiszűri a kamatkockázatot, ellene szólhat, hogy többnyire drágább, mint a változó kamatozású hitel. Bár nem feltétlenül. Az OTP arra hívta fel a figyelmet, hogy bár a változó kamatozású hitelek referenciakamata (BUBOR) 3, 6 vagy 12 havonta követi a pénzpiaci változásokat, azonban a kamatfelár ezeknél a hiteleknél is hosszabb időre, 3 vagy 5 évre rögzített. Így ha a korábbi hitel felvétele óta még nem telt el 3 vagy 5 év, lehet, hogy kedvezőbb kamattal találunk hosszabb időre fixált kamatozású kölcsönt.

Tippek a váltás előtt

Kaptunk néhány tanácsot is a válaszoló bankoktól. Azt ajánlják, hogy az ügyfél nézzen körül, vizsgálja meg a váltás költségeit, mérje fel a saját lehetőségeit, és ne egy ajánlat alapján döntsön, mert nem biztos, hogy az a legjobb. Akkor sem, ha az a saját bankjáé. Érdemes előkalkulációt, előbírálatot kérni (ezt akár már telefonon is lehet).

Mit mérlegeljünk?

- Az új hitelbírálatnál - a várható magasabb részletek miatt - a korábbinál nagyobb jövedelemigazolására lehet szükség. (Erste)

- Figyelembe kell venni, hogy a korábbi hitel felvétele óta a családi költségvetés is átalakulhatott (változhatott az igazolt jövedelem nagysága, a munkaviszony típusa, a fedezetül szolgáló ingatlan értéke, a meglévő egyéb hitelek törlesztőrészlete, a kiadások nagysága). (OTP)

- Nem mindegy, mennyi idő van hátra a futamidőből. Mivel a kamat a fix kamatozású hitelnél általában magasabb, nem biztos, hogy megéri váltani. (Takarék Csoport)

- Tervezünk-e előtörlesztést? Ha igen, nem biztos hogy megéri váltani. (Takarék Csoport)

- Hány évre előre tudjuk megfizetni a biztonságot? (Takarék Csoport)

- Vannak-e kizáró feltételek, pl. munkahely, negatív KHR, fedezetek értéke stb. (Takarék Csoport)

- Nem mindegy, hogy az adott konstrukcióban a hitel kamata az egész futamidő alatt fix-e, vagy csak 3-5 vagy 10 éves a kamatperiódus. Utóbbi esetben számítani kell arra, hogy kamatperiódusok fordulónapjain jelentős mértékben változhat, akár emelkedhet is a kamat. (Takarék Csoport, K&H).

- A fix kamatozás hosszú távon térülhet meg. Lehet, hogy most 1-2 ezer forinttal magasabb a törlesztőrészlet, de mégis jelentős kockázattól szabadulhatunk meg. (Takarék Csoport)

- A fix kamat előnyös de hátrányos is lehet az ügyfélnek, mivel a piaci kamatok csökkenése sem érvényesül. (Takarék Csoport)

- Akkor váltsunk, ha az új hitellel csökken a kamat, vagy úgy értékeljük, hogy a nagyobb biztonság érdekében inkább fixálnánk a törlesztőrészletet. (MKB)

- Tisztázzuk, hogy az egyes támogatási formákat (pl. lakás-takarékpénztári megtakarítás, lakáscélú hitel törlesztéséhez igényelhető munkáltatói támogatás) a hitelkiváltás után is igénybe vehetjük-e. (OTP)

A bankoktól kapott válaszok alapján az látszik egyébként, hogy mostanában igyekeznek a fix kamatozású hitelek felé terelni a lakásvásárlókat. Az újonnan folyósított lakáshiteleknél már meghatározó ezek aránya.

Ebben nyilván benne van a legalább három évre fix kamatozású, MNB által minősített fogyasztóbarát lakáshitelek megjelenése is, amely mindegyik válaszoló banknál elérhető. S ha már kamatperiódus-váltásról volt szó: a minősített fogyasztóbarát hiteleknél ez a lépés ingyenes, fordulónapon.

1 tipp:

- A Hitel és lízingválasztó program, és a minősített fogyasztóbarát lakáshitel-kalkulátor a piacon elérhető valamennyi lakáshitel-ajánlatot összehasonlítja.

Kiemelt kép: Thinkstock