Idén valamivel több mint 2 300 milliárd forint folyik be a költségvetésbe személyi jövedelemadó jogcímen. Az állam többek között adókedvezmények (például családi adókedvezmény), visszatérítési lehetőségek formájában jelentős támogatást nyújt minden évben. A nyugdíjcélú megtakarítások után visszaigényelt adó mértéke 30 milliárd forint körüli összeget tesz ki éves szinten, ami azt mutatja, hogy van még teendője a pénzügyi tanácsadóknak, mert kevesen élnek az adott lehetőségekkel.

Év végén a megtakarítani vágyóknak néhány fontos határidőt be kell tartaniuk. December 31-én az adóév is véget ér, addig pedig még van idő maximalizálni az erre az évre vonatkozó személyi jövedelemadó-visszatérítéseinket is. A pénzügyi tanácsadó cég összefoglalta, milyen lehetőségeket érdemes kihasználni a pénzügyeink optimalizálása érdekében.

Tapasztalatai alapján sokszor összetévesztjük az adóvisszatérítési lehetőségeket a nyújtott támogatásokkal, kedvezményekkel, de fontos tisztázni azt is, hogy a különböző pénzügyi termékekre adott állami ösztönző a már befizetett adónkból érvényesíthető.

Kétharmad szerint nem fontos az öngondoskodás

Napjainkban egyre többször merül fel jogosan a kérdés, hogy vajon elég lesz-e a pénzünk nyugdíjasként, fenn tudjuk-e tartani azt az életszínvonalat, amelyet fiatalon elképzeltünk. Gondolhatnánk, hogy mindenki tisztában van a hosszú távú, nyugdíjcélú megtakarítási lehetőségekkel és kapcsolódó kedvezményekkel, de tapasztalataik nem ezt mutatják.

A hazai lakosság 70 százaléka nem tudja, hogy az állam milyen mértékben támogatja a nyugdíjbiztosításokat. (20 százalékos, maximum 100 ezer forintos visszatérítés afiezetendő szja-ból.) A pénzügyi tanácsadó cég egyik korábbi felmérése alapján a megkérdezettek kevesebb, mint fele válaszolta azt, hogy van valamilyen megtakarítása, aki pedig gondol az időskorra, azok aránya mindössze 33 százalék, pedig az összes megkérdezett több mint 60 százaléka tartja fontosnak az ilyen célú öngondoskodást.

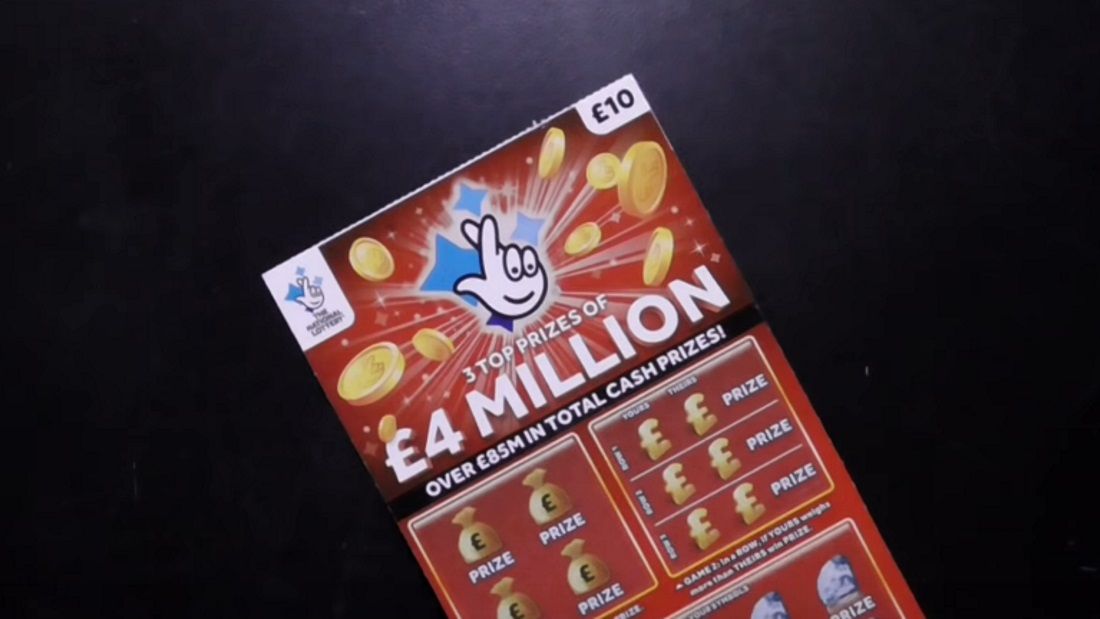

Többet költöttünk 2018-ban kaparós sorsjegyre, mint nyugdíjbiztosításra

A pénzügyi tudatosság hiányát sajnos jól mutatja az a tény is, hogy a tavalyi évben 110 milliárd forintot költöttek a magyarok sorsjegyekre, míg a nyugdíjbiztosítási befizetések nem érték el a 70 milliárd forintot sem. Pedig rendkívül fontos lenne a szemléletváltás, hiszen az átlagéletkor folyamatos emelkedése nemcsak Magyarországon, de egész Európában fejtörést okoz. Egyes előrejelzések szerint hazánkban a születéskor várható élettartam 2060-ig a férfiaknál több mint 10 évvel, a nők esetében pedig 8,2 évvel is növekedhet majd.

A jelenleg is ismert felosztó-kirovó nyugdíjrendszer alapján az aktív dolgozók befizetéseit osztják el a nyugdíjasok között, ezért a rendszer működőképességét meghatározza a mindenkori aktív/inaktív népesség aránya. Az már most jól látszik, hogy

- a jövőben egyre kevesebb lesz az aktív dolgozó és

- egyre több a nyugdíjas Magyarországon, azaz

- egyre kevesebben fogják befizetni azt az összeget a nyugdíjrendszerbe, amit egyre több nyugdíjas között kell szétosztani.

Sokat hozhatnak az év végi pénztári befizetések is

A nyugdíjbiztosítás mellett a pénztári befizetések után is igénybe vehetjük a 20 százalékos adóvisszatérítést. Az önkéntes nyugdíjpénztáraknál, vagy az önsegélyező- és egészségpénztáraknál vezetett számlán maximum 150 ezer forint lehet a jóváírás.

Magyarországon az egészségügyi kiadások 30 százalékát közvetlenül a háztartások finanszírozzák, mondhatnánk, zsebből fizetik, míg az európai átlag 20% alatt van. A kiadások túlnyomó részét gyógyszerekre, gyógyászati termékekre, eszközökre költjük.

2016 óta az egészségpénztárak úgynevezett önsegélyező szolgáltatásokat is nyújtanak, amiről még mindig sokan nem tudnak a megfelelő pénzügyi tudatosság, tanácsadás hiánya miatt. Egy önsegélyező pénztár gyermekünk születésétől kezdve (egyösszegű szülési segély) a felnőttkoráig végigkísérheti bizonyos családi kiadásainkat, amivel hosszú távon sokat spórolhatunk, a pelenkavásárlástól kezdve a főiskolai tandíjon át akár az albérleti támogatásig. Napjainkban már léteznek olyan pénztári konstrukciók, ahol a tagdíj befizetése azonos időben történik a vásárlással, így jelentős adminisztráció nélkül is könnyen hozzájuthatunk a jövő évben a 20 százalékos adóvisszatérítéshez akár egy egyszerű gyógyszertári vásárlás után.

Nem érdemes várni az életbiztosítással sem…

Amennyiben kockázati életbiztosítással szeretnénk családunk anyagi biztonságát megőrizni arra az esetre, ha velünk történne valami, figyelnünk kell arra, hogy a díjak januártól jelentősen drágulhatnak. Az ilyen jellegű biztosításoknál ugyanis az életkorral együtt nő az ár, és a legtöbb díjszabásnál nem a születésnapunkat, hanem a naptári évfordulót veszik alapul a biztosítók. Ennek megfelelően az új év első napján egy évvel idősebbnek számítunk már, mint az óév utolsó napján.

Ráadásul a januártól fizetendő magasabb díj nem csupán azt jelenti, hogy az első biztosítási évben kell többet fizetnünk, hanem sok esetben a szerződés teljes fennállása alatt magasabb lesz a díjunk. Egy 40 éves családfenntartó változatlan egészségügyi állapot mellett akár 10 százalékkal magasabb díjra számíthat, ha januárig vár a biztosítás megkötésével.

Egy korábbi felmérés szerint csupán minden tízedik honfitársunk gondol arra, hogy halála esetén anyagi biztonságban tudja családját, pedig a statisztikák azt mutatják, hogy a halálesetek több mint harmada 70 éves kor alatt következik be, évente pedig nagyjából tízezer embert még azelőtt veszítenek el szerettei, hogy betöltené az 55. életévét. Egy ilyen tragédia sok esetben súlyos anyagi megterhelést is jelent a hozzátartozóknak, ezért érdemes róluk már idejében gondoskodni. Egy 35 év körüli családfenntartó akár már napi 50-60 forintért is meg tudná tenni mindezt.

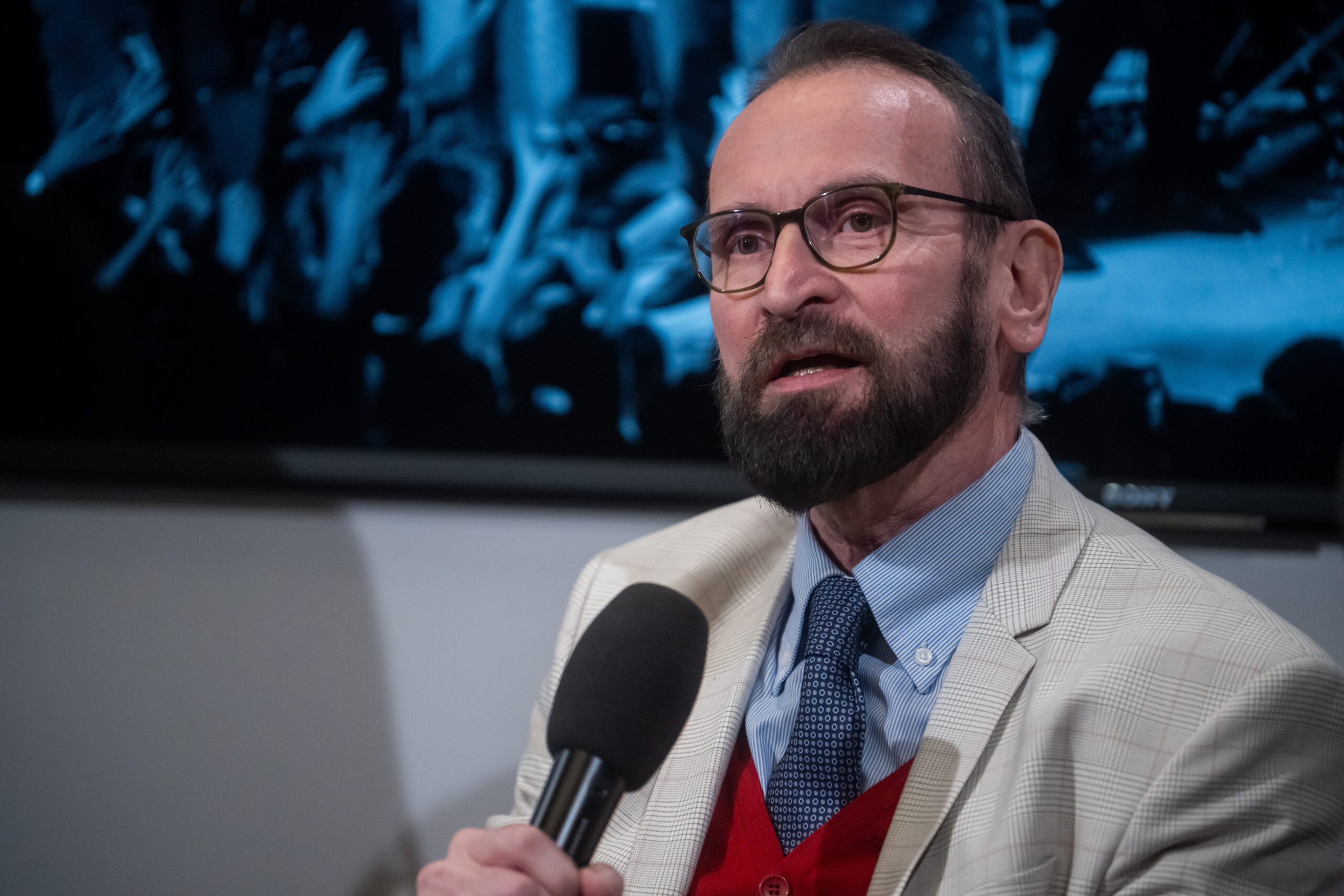

Kiemelt kép: 24.hu / Csanádi Márton