2020. július 1-től változik a törvény, és a kisadózók tételes adója (kata) szerint adózóknak is azonnal be kell küldeniük a belföldi adóalanyok részére kiállított számlákat a NAV felé. Sokan már most áttértek online számlázásra, és rengeteg a kérdés a változásokkal kapcsolatban.

Leállás a NAV-nál: megúsztak egy határidőt az adózók

Négy órát meghaladó kiesés miatt döntött így az adóhatóság.

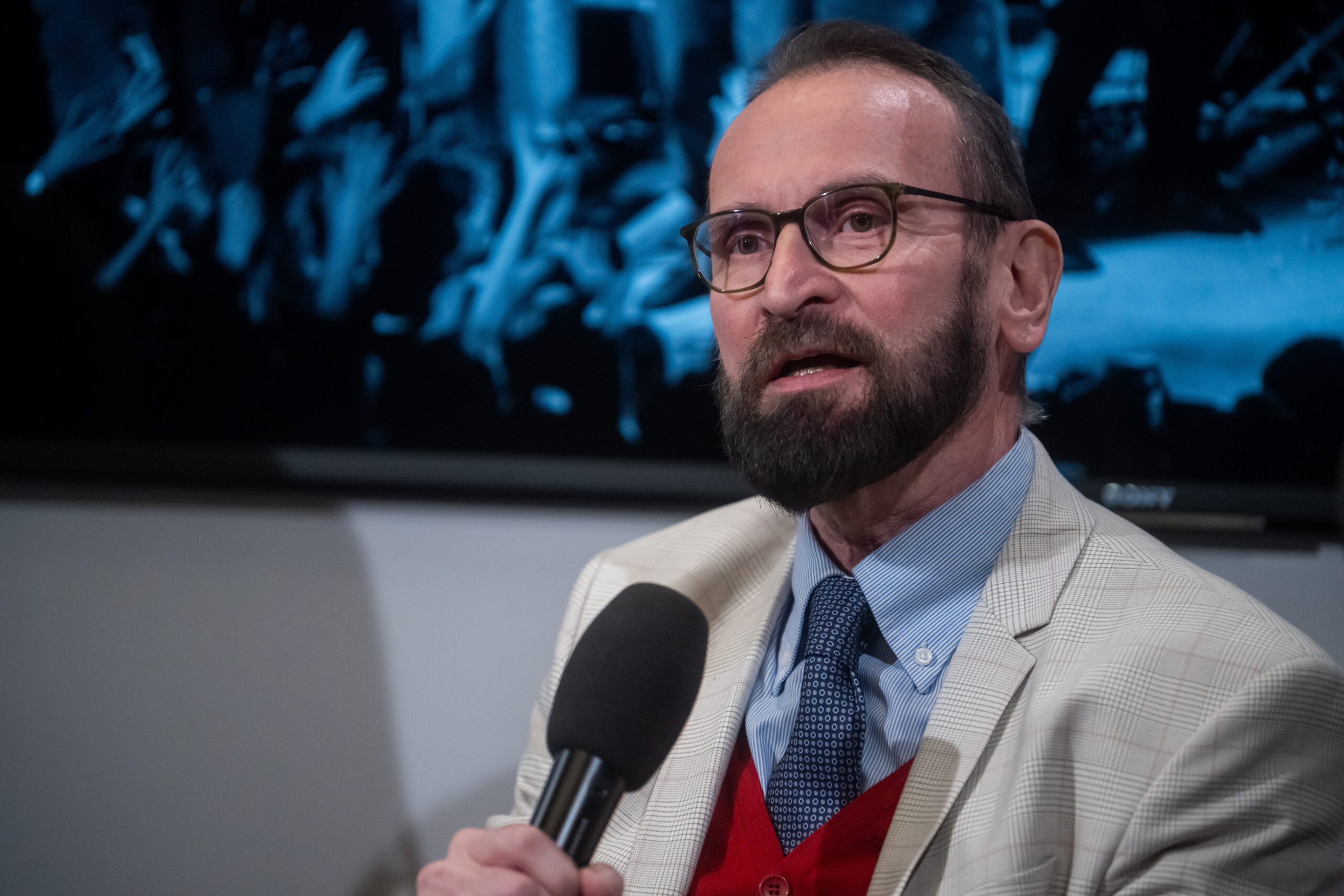

"Ügyfélszolgálatunkon egyre több a katás vállalkozásokkal kapcsolatos kérdés, különösen azóta, hogy tavaly elfogadták az adatszolgáltatási kötelezettség kibővítéséről szóló törvényjavaslatot. Még mindig sok a tévhit, a félinformáció és a jogszabályok téves értelmezése miatti bizonytalanság" - mondta Sárospataki Albert, a Billingo online számlázó ügyvezetője.

500 ezer forint lehet a mulasztási bírság

A bejelentést egy számlázó programmal automatizálva vagy az adóhatóság felületén manuálisan feltöltve lehet megtenni. Az utóbbit választó katásoknak ez jelentős adminisztrációt jelentene, amit várhatóan a könyvelők sem fognak átvállalni tőlük. Emiatt is választják most egyre többen az online számlázást, hogy így kerüljék el a tetemes mulasztási bírságokat.

Milliós kérdések

Sokan gondolják, hogy csak havonta 1 millió forintot lehet számlázni, de az is gyakori tévhit, hogy 12 millió forint feletti bevételnél már nem lehet katázni. A törvény úgy rendelkezik, hogy az "adómentes" (azaz 40%-os adót nem kell fizetni) bevétel határa 1 millió forint és a tételes adó fizetésével érintett hónapok számának szorzata. Ez azonban nem jelenti azt, hogy egy hónapban nem lehet többet számlázni 1 millió forintnál.

Az eddiginél is többet fog tudni a NAV a cégek számláiról, szinte mindent, azonnal

Az adóhatóság hamarosan ráláthat a belföldi számlaforgalom egészére.

"Helyes értelmezésben, ha például a magánszemély augusztusban kezdett katázni, és az évből hátralévő mind az 5 hónapra kell a tételes adót fizetnie, akkor a kata kerete ennek megfelelően 5×1 millió forint" - mondta Bonácz Zsolt adószakértő.

Kiemelt fotó: iStock