Hitelezhetőség szempontjából kulcsfontosságú az igazolt jövedelem nagysága, hiszen ez határozza meg az igénylő által vállalható törlesztők maximális összegét, legyen szó egyéni vállalkozóról vagy magánszemélyről. Az úgynevezett adósságfékszabály szerint félmilliós nettó jövedelem alatt a jövedelem legfeljebb 50 százalékát lehet hiteltörlesztésre fordítani, míg az ezt meghaladó bevételnél 60 százalék a plafon.

Éppen ezért lesz érdekes az egyazon felek közötti számlázások 3 millió forint feletti részére januártól kivetendő 40 százalékos elvonás, hiszen ha ennek hatására bármilyen okból csökken az egyéni vállalkozó bevétele, akkor ez kihat majd az általa felvehető hitel maximális összegére is. Ennek ellenére a Bankmonitor szakértői egyelőre azt tapasztalják, hogy a bankok nem szigorítottak "előre", vagyis a katás jövedelmekkel most is hasonlóan számolnak, mint korábban.

Így számolnak a katás jövedelmekkel a bankok

A katás adózók bevétele speciális eset, így a bankok mindig másképpen kezelték, mint a munkavállalói jövedelmeket. A katásoktól minden esetben bekérik az előző lezárt évről szóló NAV-jövedelemigazolást, amelyen az elmúlt esztendő bevételeinek 60 százaléka szerepel. Vagyis, ha a vállalkozó az adott évben 10 millió forint értékben számlázott, akkor 6 millió forint/év lesz az összjövedelme, amit ha elosztunk 12-vel, akkor az 500 ezer forint havi nettónak felel meg.

A bankok azonban nem egyformán fogadják el a katás jövedelmet lakáshitel, autóhitel, de még babaváró hitel esetén sem, ami a hitelképesség szempontjából rendkívül fontos:

- Vannak bankok, amelyek a NAV-igazoláson szereplő teljes jövedelmet elfogadják, vagyis ez alapján határozzák meg a bevállalható maximális hiteltörlesztő összegét. Az adós szempontjából ez a legszerencsésebb, hiszen a fenti havi nettó 500 ezres példát alapul véve így akár 300 ezer forint hiteltörlesztő is bevállalható.

- Más bankok szigorúbbak, és a havi kataadó-befizetések összegével - havi 25 ezer, 50 ezer vagy 75 ezer forinttal - csökkentik a NAV-igazoláson szereplő jövedelmet, majd ez alapján számítják ki a maximális havi törlesztő nagyságát. Ez példánk esetében egyben azt is jelenti, hogy a nettó jövedelem a félmilliós határ alá csúszik, így a jövedelem/törlesztő arány már csak 50 százalék lehet.

- Olyannal is találkozni azonban, amikor a bank nem csökkenti a kataadó összegével a NAV-igazoláson szereplő jövedelmet, viszont annak 80 százalékával számol csak. Ez a példánkban szereplő vállalkozó esetében már csupán 400 ezer forint nettó jövedelmet jelent.

A banki gyakorlat tehát nagyon fontos, már csak a kisvállalkozók hitelképessége miatt is.

Szigorúbb elbírálás a koronavírus-járvány kitörése óta

Bár a bankok a katás egyéni vállalkozók jövedelmével jelenleg a korábban megszokott módon számolnak, számos szigorításra is fel kell készülnie annak a kisadózónak, aki hitelt venne fel.

- Általános gyakorlat a bankok részéről, hogy míg korábban megelégedtek az előző lezárt évről szóló NAV-jövedelemigazolással, valamint a köztartozás-mentesség igazolásával, ma már azt is ellenőrzik, hogy van-e jelenleg bevétele a vállalkozónak.

Érthető, hiszen a 2019-es év még "békeidőnek" számított, így egyáltalán nem biztos, hogy aki akkor prosperált, annak most is van forgalma. Ehhez bankszámlakivonatot, számlákat és pénztári bizonylatokat kérhetnek be, de olyan pénzintézet is akad, ahol a vállalkozónak írásban be kell mutatnia a tevékenységét, hogy a bank lássa, a jelen helyzetben is működőképes az üzleti modell.

- Vannak bankok, amelyek bizonyos tevékenységi köröket - itt a fő tevékenységi kör TEÁOR számát nézik - egyáltalán nem hiteleznek jelenleg, így ha ilyen vállalkozás igényelne náluk hitelt, az biztosan kikosarazásra számíthat.

- Olyan pénzintézetet is találni, amelyik most kizárólag jövedelemérkeztetés vállalásával hitelez (vagyis ha abba a bankba érkeznek a bevételek, ahonnan a hitelt felvenné a vállalkozó), ám mivel ez egy egyéni vállalkozó esetében - legyen az akár katás - nem megoldható, ők itt eleve nem számíthatnak sikerre.

A portál szakértői szerint személyi kölcsön igénylésekor arra kell felkészülni, hogy a vállalkozók többnyire nem kapják meg a lehetséges maximális hitelösszeget, inkább 4-5 millió forintra számíthatnak.

Ilyen hatással van a hitelképességre, ha valaki felhagy a katázással

Többféle forgatókönyvet figyelembe véve arra is kitértek, hogyan hathat a hitelfelvételre, ha a katás jövőre már nem katázik, mert nem éri meg neki, hanem állást vállal, vagy más vállalkozási formában folytatja tevékenységét.

- Amennyiben a katás vállalkozó 2021-től beszünteti tevékenységét, és elhelyezkedik valahol, akkor három teljes hónap munkaviszony meglétét követően - az esetleges próbaidő lejártával -, vagyis legkorábban áprilistól igényelhet ismét hitelt. Esetében a nettó jövedelme alapján határozzák majd meg a vállalható hiteltörlesztő maximumát, a korábbi katás bevételei ebből a szempontból nem számítanak.

Abban az esetben, ha a vállalkozónak az új feltételekkel már nem éri meg tovább katázni jövőre, akkor választhat más adózási formát is magának.

- Ha ez nem jár a cégforma módosításával - például továbbra is egyéni vállalkozó marad, csak kata helyett szja szerint adózik -, akkor ez nagy valószínűséggel nem jelent majd problémát a hitelfelvételnél. A bank ebben az esetben is bekéri persze az előző lezárt évről szóló jövedelemigazolást, valamint az utolsó néhány hónap bankszámlakivonatait, amiből láthatja, hogy jelenleg is van bevétel.

- Egészen más a helyzet akkor, ha a vállalkozás egyben cégformát is vált, például egy korábban katázó egyéni vállalkozó szja-s kft.-ként működik tovább, mert adózási szempontból ezt találja optimálisnak. A cégformaváltást ugyanis szinte minden bank úgy kezeli, mintha új céggel lenne dolga, így egy teljes évet várnia kell majd ahhoz, hogy ismét hitelképes legyen.

Lesz, aki biztosan nem jut hitelhez

Csak az biztos, hogy most rendkívül bizonytalan, milyen feltételekkel hiteleznek majd a bankok 2021-ben, de annak kicsi a valószínűsége, hogy lazítanak a feltételeken. Illetve azzal is számolni kell, hogy ha most igényel egy katás vállalkozó hitelt, akkor a NAV-jövedelemigazolásán még a 2019-es bevételei szerepelnek majd, míg ha kivár, akkor a 2020-as számok alapján állapítják meg a jövedelmet.

Vagyis, ha az idei év rosszabbul alakul, érdemes lehet azonnal lépni, ám azt tudni kell, hogy a bankok be fogják kérni az elmúlt hónapok bankszámlakivonatait is. Amennyiben a számlakivonaton némileg kisebb bevétel szerepel, mint a tavalyi átlag volt, az még nem jelent feltétlenül problémát, ám akinek nincs bevétele, vagy akár szünetelteti a vállalkozását, az biztosan nem jut most hitelhez.

Koronavírus - Még több hír a témában

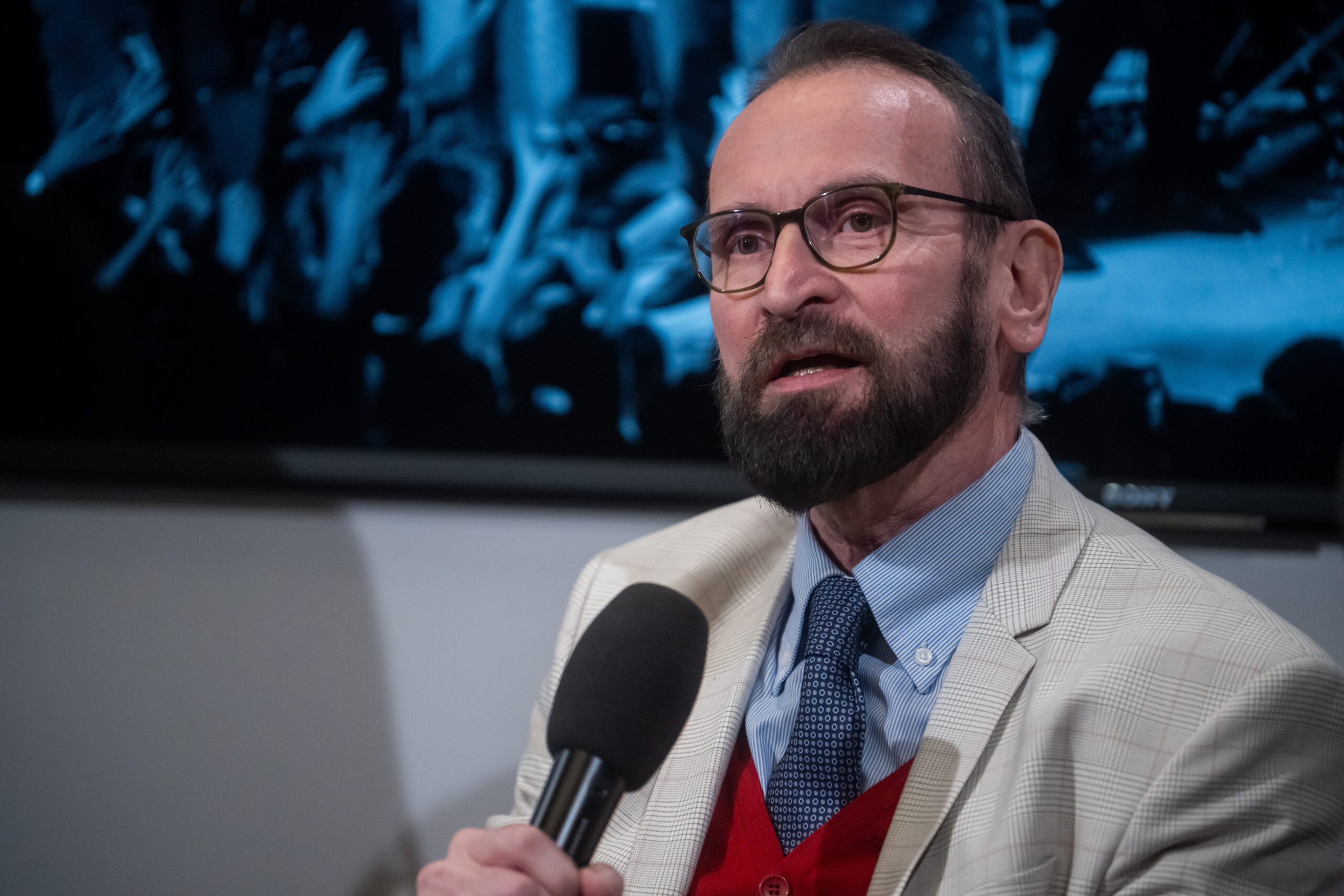

Nem árulják el, hogy Orbán Viktort tesztelték-e, miután találkozott a koronavírusos Vidnyánszky Attilával

- Belgiumban akkora a baj, hogy a fertőzött, de tünetmentes orvosokat arra kérik, folytassák a munkát

- A háziorvosnak kell megmondania, hova vigye a koronavírusos beteget a mentő

Kiemelt kép: Getty Images